Diferença entre negociação de ações e negociação de forex – qual é a melhor opção para investidores?

Quando se trata de investir e progredir no mundo financeiro, é importante entender as diferentes abordagens disponíveis. Duas opções comuns que muitas pessoas consideram são a negociação de ações e a negociação forex. Embora ambos os métodos envolvam a compra e venda de ativos financeiros, existem características distintas que os diferenciam.

Na negociação de ações, as transações ocorrem dentro de um mercado específico, onde os investidores compram e vendem partes de empresas individuais. Esse tipo de negociação está fortemente ligado ao desempenho e ao valor das empresas listadas na bolsa de valores. Os investidores na negociação de ações geralmente estão interessados em obter lucro com a valorização dos preços das ações que possuem.

Por outro lado, a negociação forex envolve a compra e venda de moedas estrangeiras. Nesse cenário, os investidores especulam sobre as flutuações de preços entre diferentes moedas, buscando obter lucros com as mudanças nas taxas de câmbio. A negociação forex é altamente influenciada por múltiplos fatores, como eventos políticos, economia global e perspectivas econômicas, o que a torna um mercado altamente volátil e dinâmico.

Em resumo, embora a negociação de ações e a negociação forex possuam semelhanças em termos de compra e venda de ativos financeiros, as diferenças fundamentais entre as duas estão nas entidades envolvidas e nas abordagens estratégicas necessárias. Ao entender essas diferenças e os riscos associados a cada uma, os investidores podem tomar decisões informadas e desenvolver estratégias adequadas ao seus objetivos financeiros.

O que é a troca de ações?

A negociação de ações é uma prática comum no mundo dos investimentos, onde os indivíduos compram e vendem participações em empresas listadas em bolsas de valores. É uma forma de investimento que permite aos investidores obter lucros com as flutuações dos preços das ações e também participar do crescimento financeiro e sucesso das empresas.

Os investidores podem comprar ações de várias empresas, tornando-se acionistas e tendo direitos sobre os lucros e bens da empresa. Ao mesmo tempo, também estão sujeitos aos riscos de investimento, já que o valor das ações pode diminuir e resultar em perdas financeiras. A negociação de ações envolve tomar decisões com base em análises de mercado, desempenho passado das empresas e expectativas futuras.

Uma das vantagens da negociação de ações é sua liquidez, ou seja, a facilidade de comprar e vender ações a qualquer momento. Os investidores podem lucrar com a venda de ações a um preço mais alto do que o preço de compra inicial, ou podem receber dividendos, que são pagamentos em dinheiro feitos por algumas empresas aos seus acionistas.

Além disso, a negociação de ações permite diversificar o portfólio de investimentos, pois existem empresas de diferentes setores e tamanhos disponíveis para negociação. Isso ajuda a reduzir o risco de perda total devido a um único investimento mal sucedido.

No entanto, é importante notar que a negociação de ações requer conhecimento e pesquisa aprofundada. Os investidores precisam acompanhar o desempenho das empresas, analisar fatores econômicos e políticos que possam afetar o mercado de ações e tomar decisões informadas com base em seus objetivos de investimento.

Em resumo, a negociação de ações oferece aos investidores a oportunidade de participar do mercado financeiro, obter lucros com o crescimento das empresas e diversificar seus investimentos. É uma prática que requer conhecimento e análise cuidadosa, mas pode ser uma maneira eficaz de alcançar objetivos financeiros a longo prazo.

O que é negociação forex?

A negociação forex é uma atividade financeira que envolve a compra e venda de moedas estrangeiras nos mercados cambiais. É um mercado descentralizado, onde os participantes podem negociar moedas de diferentes países através de corretores.

Na negociação forex, os investidores buscam aproveitar as variações nas taxas de câmbio para obter lucro. Essas variações são influenciadas por diversos fatores, como notícias econômicas, políticas e eventos globais. Ao negociar forex, os investidores podem especular sobre o fortalecimento ou enfraquecimento de uma determinada moeda em relação a outra.

Uma das principais vantagens da negociação forex é a alta liquidez do mercado, o que significa que sempre haverá compradores e vendedores disponíveis para executar as transações. Além disso, a negociação forex é acessível a partir de diferentes plataformas e permite que os investidores operem com margem, o que amplia o poder de compra e potenciais lucros.

No entanto, é importante destacar que a negociação forex também envolve riscos significativos. As flutuações nas taxas de câmbio podem ser imprevisíveis e as transações alavancadas podem levar a perdas substanciais. Portanto, é essencial que os investidores interessados em negociar forex tenham conhecimento sobre o mercado, estratégias de negociação e gerenciamento de riscos.

Legislação regulatória das operações de compra e venda de ações

No mundo financeiro, as operações de compra e venda de ações são regulamentadas por uma legislação específica que busca garantir a segurança, a transparência e a integridade do mercado. Essa legislação estabelece diretrizes e normas que devem ser seguidas por todos os participantes das negociações.

A legislação regulatória das operações de compra e venda de ações tem como objetivo principal proteger os investidores, assegurando que eles tenham acesso a informações relevantes e precisas sobre as empresas cujas ações estão sendo negociadas. Além disso, busca evitar a manipulação de preços e práticas fraudulentas, promovendo a justa concorrência e a igualdade de condições entre os participantes do mercado.

Essa legislação estabelece também a criação e a atuação de órgãos reguladores, como a Comissão de Valores Mobiliários (CVM), que têm a função de fiscalizar e supervisionar as operações de compra e venda de ações, aplicando sanções em caso de irregularidades. Esses órgãos têm o poder de investigar e punir aqueles que descumprem as normas estabelecidas, visando garantir a confiabilidade e a eficiência do mercado de capitais.

Além das normas gerais, a legislação regulatória das operações de compra e venda de ações também estabelece regras específicas para diferentes tipos de negociação, como as realizadas em bolsas de valores e as operações realizadas por meio de sistemas eletrônicos. Essas regras buscam garantir uma negociação justa e transparente, tanto para os investidores que atuam de maneira individual quanto para as instituições financeiras.

Em resumo, a legislação regulatória das operações de compra e venda de ações desempenha um papel fundamental para assegurar a integridade do mercado e a proteção dos investidores. Por meio das normas estabelecidas, busca-se promover a transparência, a igualdade de condições e a segurança nas negociações de ações, contribuindo para o desenvolvimento saudável do mercado financeiro.

Legislação regulatória das transações forex

A legislação regulatória das negociações forex é uma área essencial para entender e acompanhar todos os aspectos legais envolvidos nesse mercado financeiro. Essa regulação estabelece as regras e diretrizes às quais as corretoras e os investidores devem aderir para realizar suas operações de forma segura e transparente.

As leis e regulamentos são implementados pelos órgãos governamentais e agências reguladoras dos respectivos países, que têm como objetivo principal proteger os interesses dos investidores e garantir a integridade do mercado. Essas medidas são necessárias para prevenir fraudes, manipulação de preços e práticas ilegais no setor de negociações forex.

Além disso, a legislação regulatória estabelece os requisitos de capital mínimo que as corretoras devem possuir, garantindo que elas tenham condições financeiras adequadas para operar e proporcionar um ambiente seguro para os investidores. Também são estabelecidas regras relacionadas à divulgação de informações, transparência nas operações e proteção dos dados pessoais dos clientes.

Os órgãos reguladores podem impor penalidades e restrições a corretoras e investidores que não cumpram as normas estabelecidas. Essas penalidades podem variar de multas financeiras até a suspensão ou revogação da licença para operar. Portanto, é fundamental que investidores e corretoras estejam cientes das obrigações legais e regulatórias vigentes em seu país de atuação.

Em suma, a legislação regulatória das negociações forex desempenha um papel crucial na proteção dos investidores, na integridade do mercado e na estabilidade financeira. É essencial que todos os participantes do mercado estejam em conformidade com as leis e regulamentos estabelecidos, a fim de garantir um ambiente seguro e confiável para realizar as transações forex.

Principais mercados para negociação de ações

Neste segmento iremos abordar os principais mercados onde é possível realizar a negociação de ações. Esses mercados representam ambientes nos quais os investidores podem comprar e vender ações de empresas listadas, buscando obter lucros através das variações de preços no mercado financeiro.

O primeiro mercado que vamos mencionar é o mercado de ações da bolsa de valores. Neste mercado, as ações das empresas são negociadas em um ambiente regulado, onde são estabelecidas regras e normas para garantir a transparência e a segurança das transações. Investidores podem negociar ações de empresas de diferentes setores e de diversos tamanhos, desde pequenas empresas até grandes multinacionais.

Outro mercado importante para a negociação de ações é o mercado de balcão (over-the-counter). Neste mercado, as negociações são realizadas diretamente entre as partes, sem a necessidade de uma bolsa de valores. Aqui, os investidores têm a oportunidade de negociar ações de empresas que podem não ser listadas em uma bolsa de valores, oferecendo uma maior flexibilidade e diversidade de opções.

Além dos mercados tradicionais, também é possível realizar a negociação de ações em mercados de derivativos, como as opções e os contratos futuros. Nesses mercados, os investidores têm a possibilidade de assumir posições sobre as variações dos preços das ações, sem a necessidade de efetivamente possuir as ações em si. Esses mercados oferecem maior alavancagem e possibilidades de ganhos tanto em cenários de alta quanto de baixa no mercado.

É importante lembrar que cada mercado tem suas particularidades e requer um conhecimento adequado para que os investidores possam tomar decisões informadas. É recomendado que os investidores estudem e compreendam bem o funcionamento dos mercados em que desejam operar, levando em consideração fatores como riscos, liquidez e custos operacionais.

Principais mercados para negociação cambial

Quando se trata de negociar no mercado cambial, existem vários mercados que os investidores podem explorar. Cada um desses mercados tem suas próprias características e vantagens. Nesta seção, destacaremos os principais mercados para negociação cambial, oferecendo uma visão geral de suas características distintas.

- Forex à vista: O mercado forex à vista é o mercado mais comum e popular para negociação cambial. Neste mercado, as moedas são negociadas de acordo com o preço atual do mercado, sem a necessidade de contratos futuros ou derivativos. Os investidores podem comprar e vender moedas no momento em que desejarem, aproveitando as flutuações diárias nas taxas de câmbio.

- Contratos futuros de forex: Os contratos futuros de forex são outra opção para os investidores que desejam negociar moedas. Nesse mercado, os investidores compram contratos que obrigam a comprar ou vender moedas em uma data futura, a um preço fixo. Os contratos futuros são frequentemente usados como uma proteção contra a volatilidade do mercado e são especialmente populares entre os investidores institucionais.

- Opções de forex: As opções de forex oferecem aos investidores o direito, mas não a obrigação, de comprar ou vender moedas a um preço pré-determinado em uma data específica. Isso permite que os investidores se beneficiem de movimentos favoráveis nas taxas de câmbio, enquanto limitam suas perdas em caso de movimentos desfavoráveis. As opções de forex são populares entre os investidores que desejam uma maior flexibilidade em sua estratégia de negociação.

- Contratos de diferença em forex: Os contratos de diferença (CFDs) em forex são produtos financeiros derivados que permitem aos investidores especular sobre as flutuações nos preços das moedas sem a necessidade de possuir as moedas subjacentes. Esses contratos permitem que os investidores obtenham lucros tanto com movimentos ascendentes quanto com movimentos descendentes nos preços das moedas. Os CFDs em forex são populares devido à sua acessibilidade e flexibilidade.

Esses são apenas alguns dos principais mercados para negociação cambial. Cada mercado tem suas próprias características únicas, oferecendo aos investidores diferentes oportunidades de negociação. Ao escolher o mercado adequado para negociar forex, os investidores devem considerar seus objetivos de investimento, tolerância ao risco e estratégia de negociação.

Horário de funcionamento dos mercados financeiros

Este artigo abordará o horário de funcionamento dos mercados financeiros, mais especificamente dos mercados de ações. Os mercados financeiros são locais onde ocorrem transações de compra e venda de ativos, como ações, títulos e moedas. É importante entender o horário de funcionamento desses mercados para saber quando é possível negociar e acompanhar as variações de preços dos ativos.

No caso do mercado de ações, o horário de funcionamento pode variar de acordo com o país e até mesmo entre as bolsas de valores dentro de um mesmo país. Geralmente, essas bolsas possuem um horário de funcionamento padrão, que pode ser dividido em sessões de negociação distintas ao longo do dia.

Em muitos países, as bolsas de valores abrem no início da manhã e fecham no final da tarde, seguindo o horário comercial local. Durante esse período, os investidores podem comprar e vender ações livremente. No entanto, é importante lembrar que cada mercado tem suas próprias regras e pode ter variações nos horários de abertura e fechamento.

Além disso, existem também os chamados horários de pré-abertura e after-market, onde é possível fazer ordens de compra e venda fora do horário normal de funcionamento. Esses horários podem ser utilizados por investidores que desejam se posicionar antes da abertura do mercado ou após o seu fechamento.

É fundamental para quem atua no mercado de ações estar ciente dos horários de funcionamento das bolsas de valores, pois eles afetam diretamente a liquidez e a volatilidade dos ativos. Além disso, o conhecimento desses horários permite que os investidores possam planejar suas operações de forma mais eficiente.

Em resumo, o horário de funcionamento dos mercados de ações varia de acordo com cada país e bolsa de valores. É importante ficar atento a esses horários para melhor aproveitar as oportunidades de negociação e acompanhar as variações de preços dos ativos, garantindo assim uma maior eficiência nas operações realizadas no mercado financeiro.

Horário de funcionamento do mercado cambial

O mercado cambial, também conhecido como mercado forex, é um mercado financeiro descentralizado onde ocorre a negociação de moedas estrangeiras. Uma das características do mercado forex é o fato de estar aberto 24 horas por dia, cinco dias por semana. Essa disponibilidade constante permite que os investidores possam negociar moedas em diferentes fusos horários, o que proporciona uma maior flexibilidade e oportunidades de negociação.

Em diferentes partes do mundo, os centros financeiros representativos do mercado cambial abrem e fecham em horários distintos. Esses horários de funcionamento se sobrepõem, o que significa que há sempre pelo menos um mercado aberto em algum lugar do mundo. Essa sobreposição de horários é particularmente importante, pois geralmente ocorre um aumento na liquidez nesses períodos, o que pode resultar em movimentos mais significativos nos preços das moedas.

O horário de funcionamento do mercado forex começa na tarde de domingo, horário de Brasília, quando a sessão asiática começa a operar. Essa sessão inclui centros financeiros importantes, como Tóquio, Hong Kong e Singapura. A sessão asiática é seguida pela sessão europeia, que começa na manhã de segunda-feira, horário de Brasília, com a abertura dos mercados em Londres, Frankfurt e Paris.

Conforme a sessão europeia chega ao fim, a sessão norte-americana é iniciada no final da manhã de segunda-feira, horário de Brasília. Essa sessão inclui os principais centros financeiros dos Estados Unidos, como Nova York e Chicago. À medida que a sessão norte-americana se aproxima do fim, a sessão asiática começa novamente, encerrando o ciclo de 24 horas do mercado cambial.

É importante destacar que, durante determinados períodos do ano, como feriados nacionais e mudanças no horário de verão em diferentes países, os horários de funcionamento do mercado forex podem sofrer alterações. Por isso, é fundamental que os investidores estejam cientes dessas mudanças e se mantenham atualizados para aproveitar ao máximo as oportunidades de negociação.

Quantidade mínima necessária para iniciar as negociações de ações

A quantidade mínima necessária para começar a investir em ações é um aspecto fundamental a se considerar para aqueles que desejam entrar no mundo das negociações no mercado financeiro. Assim como em qualquer outro tipo de investimento, é importante ter um capital inicial para realizar operações e buscar retornos.

A quantidade mínima de dinheiro requerida para iniciar as negociações de ações pode variar dependendo de diversos fatores, como o país onde a negociação é realizada, a corretora escolhida e a estratégia de investimento adotada. No entanto, existem algumas opções acessíveis para os investidores iniciantes.

Algumas corretoras oferecem a possibilidade de começar com um valor relativamente baixo, permitindo que os investidores adquiram pequenas quantidades de ações. Essa é uma excelente oportunidade para aqueles que estão começando e desejam ganhar experiência no mercado.

É importante ter em mente que o valor mínimo necessário para investir em ações pode variar de acordo com as políticas de cada corretora. Além disso, é fundamental considerar que a diversificação de investimentos é uma estratégia recomendada, pois ela permite a redução de riscos e aumenta as chances de obter retornos positivos no longo prazo.

Portanto, antes de iniciar as negociações de ações, é fundamental fazer uma pesquisa sobre as opções disponíveis e definir a quantidade mínima de dinheiro que você está disposto a investir. Outro ponto importante é buscar conhecimento sobre o mercado financeiro e as empresas nas quais você pretende investir, pois isso auxiliará na tomada de decisões mais assertivas.

Quantidade mínima necessária para iniciar as negociações forex

Ao considerar a quantidade mínima necessária para iniciar as negociações no mercado forex, é importante destacar que existem diferentes opções disponíveis para os investidores. É essencial entender que o valor mínimo pode variar de acordo com a corretora escolhida e a estratégia de investimento adotada.

Investir no mercado forex requer um capital inicial, que é a quantia mínima necessária para abrir uma posição. Essa quantia pode ser definida pela corretora, que pode oferecer diferentes opções para os investidores, dependendo do perfil de cada um.

Algumas corretoras podem permitir que os investidores comecem com uma quantia relativamente baixa, permitindo que eles realizem operações com tamanhos de lote menores. Isso pode ser uma opção interessante para investidores iniciantes ou com menor capital disponível.

Por outro lado, existem corretoras que podem exigir um depósito mínimo mais elevado, o que pode estar relacionado a benefícios adicionais oferecidos, como serviços de suporte ao cliente, análises de mercado ou materiais educacionais.

Independentemente da quantidade mínima exigida, é fundamental que os investidores se preparem adequadamente antes de entrar no mercado forex. Isso envolve obter conhecimento sobre os conceitos básicos do mercado, desenvolver uma estratégia de investimento sólida e adotar uma abordagem disciplinada e gerenciamento de risco adequado.

Em resumo, a quantidade mínima necessária para iniciar as negociações forex pode variar de acordo com cada corretora e estratégia de investimento. É importante que os investidores façam uma análise cuidadosa das opções disponíveis, levando em consideração seu capital disponível e seus objetivos de investimento.

Risco envolvido na negociação de ações

Ao investir na bolsa de valores, é importante ter em mente os riscos envolvidos na negociação de ações. Esses riscos podem influenciar os resultados financeiros e devem ser levados em consideração antes de iniciar qualquer tipo de operação.

Um dos principais riscos é a volatilidade do mercado. As ações estão sujeitas a flutuações de preços, que podem ser causadas por diversos fatores, como notícias econômicas, políticas ou até mesmo eventos imprevisíveis. Essas variações podem impactar diretamente o valor das ações, resultando em ganhos ou perdas para o investidor.

Além disso, é importante considerar o risco de liquidez. Em determinados momentos, pode haver dificuldade em encontrar compradores para suas ações, o que pode dificultar a venda e resultar em prejuízos. Isso pode acontecer especialmente com ações de empresas menos conhecidas ou em momentos de crise econômica.

Outro risco está relacionado à empresa em si. O desempenho financeiro da empresa pode influenciar diretamente o valor das ações. Por isso, é fundamental analisar os fundamentos da empresa, como sua saúde financeira, perspectivas de crescimento e concorrência no mercado, antes de tomar qualquer decisão de investimento.

Por fim, é importante destacar o risco de alavancagem. A negociação de ações pode envolver o uso de recursos de terceiros, como empréstimos, o que amplifica os resultados, tanto positivos quanto negativos. É necessário ter cuidado ao utilizar alavancagem, pois ela pode aumentar as perdas e trazer consequências financeiras significativas.

Em resumo, a negociação de ações possui seus riscos, como a volatilidade do mercado, a dificuldade de liquidez, os riscos relacionados à empresa e o risco de alavancagem. É fundamental compreender e gerenciar esses riscos de forma adequada, buscando informações e conhecimento sobre o mercado financeiro antes de realizar qualquer investimento.

Risco envolvido na negociação forex

A negociação forex é uma atividade financeira que está sujeita a diversos riscos que devem ser cuidadosamente avaliados pelos investidores. Esses riscos são inerentes ao mercado forex e podem afetar tanto investidores experientes quanto iniciantes. É importante compreender os riscos envolvidos para tomar decisões informadas e minimizar as possíveis perdas.

Um dos principais riscos na negociação forex é a volatilidade do mercado. As flutuações dos preços das moedas podem ocorrer rapidamente e em grande escala, podendo levar a lucros ou perdas significativas. Essa volatilidade pode ser influenciada por vários fatores, como eventos econômicos, políticos ou mesmo notícias globais. Portanto, é essencial acompanhar de perto essas mudanças e estar preparado para lidar com elas.

Outro risco importante é o risco de alavancagem. A negociação forex permite que os investidores negociem grandes volumes de moeda com uma pequena quantia de capital, por meio do uso de alavancagem. Embora a alavancagem possa amplificar os lucros potenciais, também aumenta as perdas. Se uma negociação não for bem-sucedida, a perda pode exceder o valor inicialmente investido. É crucial utilizar a alavancagem com responsabilidade e considerar cuidadosamente o potencial impacto dos movimentos do mercado.

Ademais, a falta de controle sobre eventos externos é um risco que precisa ser considerado. Os mercados forex estão sujeitos a mudanças repentinas e imprevisíveis, como intervenções governamentais, crises econômicas ou até mesmo desastres naturais. Esses eventos podem desencadear grandes oscilações nos preços das moedas e impactar diretamente as negociações. Ter consciência dessa falta de controle é essencial para não se deixar levar pelas emoções e tomar decisões precipitadas.

Em suma, a negociação forex envolve uma série de riscos que os investidores devem ter em mente. A volatilidade do mercado, o risco de alavancagem e a falta de controle sobre eventos externos são apenas alguns exemplos. É fundamental buscar conhecimento, utilizar estratégias adequadas e estar preparado para lidar com esses riscos de forma a proteger o seu capital e tomar decisões responsáveis e informadas.

Principais estratégias utilizadas na negociação de ações

A negociação de ações envolve a compra e venda de títulos de empresas listadas em bolsas de valores. Para alcançar o sucesso nesse mercado, os investidores utilizam uma variedade de estratégias com o objetivo de maximizar seus lucros e minimizar os riscos.

Uma das estratégias mais comuns na negociação de ações é o chamado “buy and hold” (comprar e manter). Essa abordagem consiste em comprar ações de empresas que são consideradas sólidas e com bom potencial de crescimento a longo prazo. Os investidores que utilizam essa estratégia acreditam que os fundamentos das empresas escolhidas permanecerão fortes ao longo do tempo, permitindo que eles obtenham bons retornos.

Outra estratégia popular é o “swing trading” (negociação de curto prazo). Nesse caso, os investidores buscam aproveitar as oscilações de curto prazo no preço das ações. Eles compram ações quando acreditam que o preço está prestes a subir e as vendem quando acreditam que o preço atingiu seu pico. Essa abordagem requer uma análise técnica mais detalhada dos movimentos de preços e tendências do mercado.

Além disso, existem os chamados “day traders” (negociadores diários), que realizam várias negociações em um único dia. Esses investidores buscam aproveitar pequenas variações nos preços das ações e geralmente utilizam alavancagem para maximizar seus lucros. Essa estratégia requer uma atenção constante ao mercado e decisões rápidas de compra e venda.

Outra estratégia importante na negociação de ações é a diversificação. Os investidores procuram criar uma carteira equilibrada, tendo ações de empresas de diferentes setores e tamanhos. Dessa forma, eles reduzem o risco de perdas significativas em caso de desempenho ruim de uma única empresa ou setor da economia.

Essas são apenas algumas das principais estratégias utilizadas na negociação de ações. Cada investidor pode adotar abordagens diferentes, dependendo de seus objetivos pessoais e tolerância ao risco. É importante lembrar que nenhuma estratégia é garantia de lucro e que a educação e a pesquisa cuidadosa são essenciais para aumentar as chances de sucesso no mercado de ações.

Principais estratégias utilizadas na negociação forex

A negociação forex envolve a participação ativa no mercado de câmbio, com o objetivo de obter lucro através da compra e venda de moedas estrangeiras. Para ter sucesso nesse tipo de negociação, os traders empregam diversas estratégias que visam maximizar seus ganhos e minimizar os riscos envolvidos.

Uma das estratégias comumente utilizadas é a análise técnica, que consiste em estudar gráficos e padrões históricos de preços para identificar tendências e pontos de entrada e saída favoráveis. Essa abordagem baseia-se na ideia de que os movimentos passados do mercado podem oferecer insights sobre os movimentos futuros.

Outra estratégia amplamente adotada é a análise fundamental, que envolve a avaliação de fatores econômicos, políticos e sociais que podem impactar o valor das moedas. Os traders que utilizam essa estratégia monitoram indicadores econômicos, como taxas de juros, inflação e balança comercial, a fim de tomar decisões informadas sobre suas negociações.

O gerenciamento de risco também desempenha um papel fundamental na negociação forex. Os traders utilizam técnicas como o estabelecimento de stop-loss e take-profit para limitar suas perdas e proteger seus lucros. Além disso, diversificar o portfólio de negociações e definir um tamanho adequado para as posições são práticas comuns para mitigar os riscos envolvidos.

O uso de robôs de negociação, conhecidos como Sistemas Automatizados de Negociação (SAN), é também uma estratégia adotada por muitos traders forex. Esses sistemas operam com base em algoritmos e permitem que as negociações sejam executadas automaticamente, com base em parâmetros previamente definidos. Isso pode economizar tempo e minimizar erros emocionais durante a negociação.

Em resumo, a negociação forex envolve a utilização de uma variedade de estratégias para obter sucesso no mercado de câmbio. A análise técnica e fundamental, o gerenciamento de risco e o uso de sistemas automatizados de negociação são algumas das principais abordagens adotadas pelos traders para melhorar suas chances de lucro. É importante lembrar que cada estratégia tem suas próprias vantagens e desvantagens, e cabe aos traders encontrar a combinação que melhor se adeque às suas metas e perfil de risco.

Volatilidade do mercado de ações vs volatilidade do mercado forex

A volatilidade é uma característica inerente a todos os mercados financeiros, mas a forma como a volatilidade se manifesta pode variar entre diferentes tipos de ativos. Neste contexto, é essencial compreender e distinguir a volatilidade presente nos mercados de ações e no mercado forex.

No mercado de ações, a volatilidade refere-se às flutuações nos preços das ações de diferentes empresas. Essas flutuações podem ser influenciadas por fatores como os resultados financeiros de uma empresa, notícias relevantes do setor ou mudanças nas políticas governamentais. A volatilidade do mercado de ações é frequentemente considerada como resultado das expectativas e percepções dos investidores em relação ao desempenho futuro de uma empresa. Em momentos de incerteza econômica ou instabilidade política, a volatilidade no mercado de ações tende a aumentar.

Por outro lado, a volatilidade do mercado forex refere-se às flutuações nos preços das moedas estrangeiras negociadas. Essas flutuações são influenciadas por uma ampla gama de fatores, como indicadores econômicos, decisões de políticas monetárias, eventos geopolíticos e até mesmo alterações nas taxas de juros. A volatilidade no mercado forex geralmente é impulsionada por forças macroeconômicas globais e expectativas em relação à saúde econômica dos países envolvidos.

É importante destacar que enquanto a volatilidade do mercado de ações está mais diretamente relacionada a empresas individuais e suas notícias e resultados financeiros, a volatilidade do mercado forex é mais amplamente influenciada por fatores macroeconômicos. Além disso, a volatilidade nos mercados de ações pode ter mais variações e picos repentinos, uma vez que uma empresa específica pode ser afetada por eventos pontuais, enquanto a volatilidade no mercado forex pode ser mais contínua e influenciada por várias variáveis simultaneamente.

Em resumo, embora a volatilidade seja uma característica comum em ambos os mercados, as diferenças nas fontes e na natureza da volatilidade nos mercados de ações e no mercado forex podem levar a experiências distintas para os investidores. Uma compreensão clara dessas diferenças pode ajudar os investidores a tomar decisões mais informadas e a gerenciar melhor os riscos envolvidos em cada um desses mercados financeiros.

Como escolher uma corretora para operar ações

Na hora de investir em ações, é fundamental escolher a corretora certa para realizar as negociações. A corretora exerce um papel importante na sua experiência como investidor, pois é através dela que você terá acesso ao mercado de ações e poderá realizar suas transações.

A escolha da corretora adequada é um passo crucial para garantir transparência, segurança e eficiência nas operações. Existem diversas corretoras disponíveis no mercado, cada uma com suas características próprias, por isso é importante conhecer alguns pontos-chave na hora de escolher.

Um dos fatores a serem considerados é a facilidade de uso da plataforma de negociação oferecida pela corretora. Uma plataforma intuitiva e de fácil navegação pode facilitar suas operações, principalmente se você é um investidor iniciante.

Outro ponto importante é a confiabilidade da corretora. Verifique se a corretora está regulamentada e autorizada a operar no mercado financeiro. Pesquise opiniões de outros investidores e verifique sua reputação no mercado.

Além disso, é interessante considerar também as taxas cobradas pela corretora. Verifique as taxas de corretagem, custódia, emolumentos e outras taxas aplicadas. Lembre-se que taxas altas podem reduzir sua rentabilidade.

Por fim, é importante avaliar os produtos e serviços oferecidos pela corretora. Verifique se ela oferece uma ampla gama de produtos de investimento, além das ações, como fundos de investimento, ETFs e opções.

Em suma, escolher uma corretora para operar ações demanda uma análise criteriosa. Leve em consideração a facilidade de uso da plataforma, a confiabilidade, as taxas cobradas e os produtos e serviços oferecidos. Dessa forma, você poderá desfrutar de uma experiência de investimento segura e eficiente.

Como escolher uma corretora para negociar no mercado de câmbio

A escolha de uma corretora adequada para negociar no mercado de câmbio é um passo fundamental para investidores interessados em operar neste mercado financeiro. Encontrar uma corretora de confiança é essencial para garantir segurança, transparência e bom funcionamento das atividades de negociação.

Existem várias corretoras disponíveis no mercado, cada uma com suas características e serviços específicos para atender às necessidades dos investidores. Neste contexto, é importante considerar alguns aspectos importantes na hora de escolher a corretora de câmbio mais adequada às suas necessidades.

Primeiramente, é essencial verificar se a corretora possui licença e regulamentação adequadas por órgãos competentes. Essas licenças garantem que a corretora atenda a requisitos específicos, como transparência nas operações e proteção dos fundos dos clientes.

Além disso, é importante considerar a reputação e o histórico da corretora. Pesquisar sobre a empresa, ler avaliações de clientes anteriores e verificar se há reclamações registradas podem ajudar a tomar uma decisão mais informada.

Outro fator a ser considerado é a plataforma de negociação oferecida pela corretora. Uma plataforma intuitiva e de fácil utilização é essencial para a realização de operações no mercado de câmbio. Verifique se a corretora oferece uma plataforma que atenda às suas necessidades e preferências.

Avalie também a qualidade do suporte ao cliente oferecido pela corretora. É importante ter acesso a um suporte eficiente e ágil, capaz de ajudar em caso de dúvidas ou problemas durante as operações.

Além disso, é fundamental considerar os custos envolvidos na negociação. Avalie as taxas e comissões cobradas pela corretora e verifique se estão de acordo com o valor dos seus investimentos.

Por fim, considere também a oferta de instrumentos e pares de moedas disponíveis para negociação. Verifique se a corretora oferece uma variedade suficiente de pares de moedas que atendam às suas necessidades de negociação.

| Aspectos a serem considerados | Recomendações |

|---|---|

| Licença e regulamentação | Verificar se a corretora possui licença e regulamentação adequadas |

| Reputação | Pesquisar sobre a empresa, ler avaliações e verificar reclamações |

| Plataforma de negociação | Verificar se a corretora oferece uma plataforma intuitiva e de fácil utilização |

| Suporte ao cliente | Avaliar a qualidade do suporte oferecido |

| Custos | Avaliar as taxas e comissões cobradas |

| Oferta de instrumentos e pares de moedas | Verificar se a corretora oferece variedade suficiente de pares de moedas |

Perguntas e respostas:

Qual é a diferença entre negociação de ações e negociação forex?

A principal diferença entre a negociação de ações e a negociação forex está no mercado em que ocorrem as transações. A negociação de ações envolve a compra e venda de ações de empresas listadas em bolsas de valores, onde os investidores compram ações de uma empresa específica na esperança de que seu valor aumente com o tempo. Já a negociação forex envolve a compra e venda de moedas estrangeiras, onde os investidores especulam sobre as flutuações das taxas de câmbio. Além disso, os horários de negociação também são diferentes, com a negociação de ações ocorrendo durante o horário de expediente das bolsas de valores e a negociação forex ocorrendo 24 horas por dia, de segunda a sexta-feira.

Qual é o impacto dos eventos mundiais na negociação de ações e forex?

Os eventos mundiais têm um impacto significativo tanto na negociação de ações quanto na negociação forex. No caso da negociação de ações, os eventos podem afetar o valor das empresas e, consequentemente, o valor de suas ações. Por exemplo, o anúncio de um lançamento de produto bem-sucedido pode levar ao aumento do valor das ações de uma empresa. Já na negociação forex, os eventos podem afetar as taxas de câmbio entre as moedas. Por exemplo, uma decisão do banco central de um país de aumentar as taxas de juros pode levar à valorização da moeda desse país em relação a outras moedas. Portanto, é importante acompanhar os eventos mundiais como parte da estratégia de negociação tanto de ações quanto de forex.

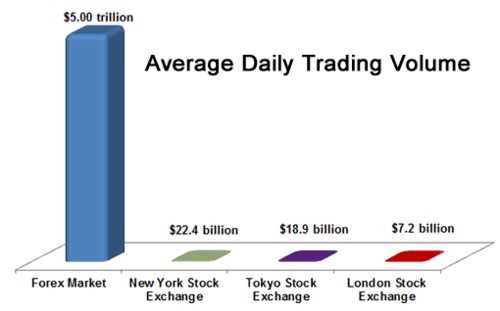

Qual mercado oferece maior liquidez, a negociação de ações ou a negociação forex?

A negociação forex geralmente oferece maior liquidez em comparação com a negociação de ações. Isso ocorre porque o mercado forex é o maior mercado financeiro do mundo, com um volume diário médio de negociação de trilhões de dólares. Como resultado, há uma grande quantidade de compradores e vendedores disponíveis a qualquer momento, o que torna mais fácil entrar ou sair de uma negociação. Em contraste, a negociação de ações pode ter menos liquidez, especialmente para ações de empresas menores, pois o número de compradores e vendedores pode ser limitado. No entanto, é importante notar que a liquidez pode variar dependendo da ação em particular ou do par de moedas que está sendo negociado.

Qual é o nível de alavancagem disponível na negociação de ações e forex?

O nível de alavancagem disponível na negociação de ações é geralmente menor em comparação com a negociação forex. Na negociação de ações, os investidores geralmente estão sujeitos a requisitos de margem mais rígidos, o que limita a quantidade de dinheiro que eles podem emprestar para negociar. Isso significa que eles precisam ter uma quantidade adequada de fundos próprios para cobrir as margens exigidas. Na negociação forex, por outro lado, os corretores frequentemente oferecem níveis de alavancagem elevados, o que permite que os investidores controlem posições maiores com uma quantidade de capital menor. No entanto, é importante lembrar que o uso da alavancagem carrega riscos adicionais, pois as perdas podem exceder o investimento inicial.