O que é hedging no forex trading e como essa estratégia pode proteger e maximizar seus investimentos

Vamos explorar uma estratégia fundamental no mundo do comércio de moeda estrangeira. Uma técnica que permite aos investidores minimizar riscos e garantir um certo grau de segurança para seus investimentos. Você já pensou em proteger seus ativos financeiros enquanto negocia no mercado de câmbio?

Imagine ter a capacidade de reduzir ou até mesmo eliminar as incertezas associadas às flutuações do mercado. Ao utilizar essa técnica, você poderá manter sua margem de lucro estável, independentemente das condições do mercado. É como um escudo que protege seus investimentos e mantém sua estratégia de negociação sob controle.

Essa técnica de proteção é conhecida como “hedge” no mundo financeiro. Ela é uma metodologia amplamente adotada por profissionais do mercado para minimizar riscos e proteger seus investimentos. Embora haja diferentes abordagens para implementá-la, todas compartilham um objetivo comum: proteger os ativos financeiros contra futuras flutuações do mercado.

O “hedge” é amplamente utilizado em diversos setores além do comércio de moedas. Empresas multinacionais, agricultores e até mesmo grandes fundos de investimento fazem uso desta estratégia para reduzir sua exposição a riscos cambiais e de mercado. É uma ferramenta poderosa que ajuda a equilibrar e proteger as finanças.

Compreender o “hedge” é essencial para os que buscam investir em Forex ou em qualquer outro mercado financeiro. Essa técnica permite aos investidores mitigar a incerteza e preservar o valor de seus investimentos. Ao explorar suas diversas abordagens e estratégias, você estará preparado para enfrentar as flutuações do mercado e maximizar seus ganhos potenciais.

O hedging no mercado de câmbio: proteção em meio à volatilidade

O hedging, também conhecido como proteção, é uma estratégia amplamente utilizada no comércio de câmbio (Forex) para minimizar os riscos associados à volatilidade do mercado. Essa abordagem visa proteger os investidores contra flutuações adversas nas taxas de câmbio, garantindo a estabilidade financeira das transações.

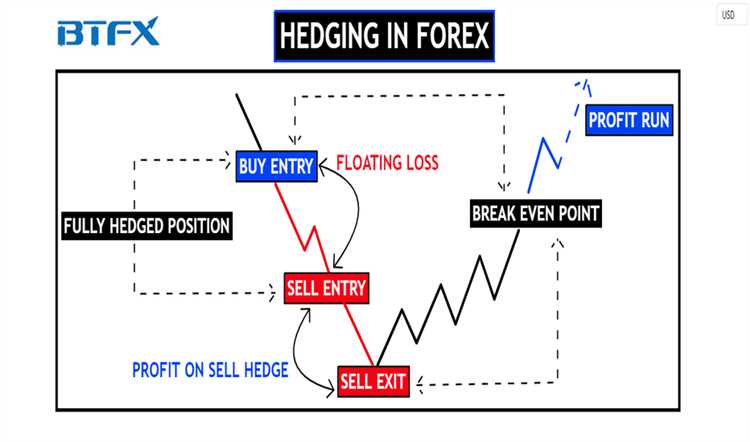

Ao se engajar no hedging, os investidores buscam reduzir a exposição aos movimentos desfavoráveis do mercado, que podem resultar em perdas significativas. Essa técnica consiste em tomar uma posição oposta àquela mantida originalmente, estabelecendo uma espécie de “proteção” contra possíveis prejuízos financeiros.

O hedging no mercado de câmbio é frequentemente utilizado por empresas multinacionais que têm a necessidade de realizar transações em diferentes moedas. Ao fazer isso, elas buscam minimizar os riscos cambiais, garantindo que os efeitos das variações nas taxas de câmbio não prejudiquem seus negócios.

Dentro do contexto do Forex, o hedging também pode ser adotado por traders individuais que buscam proteger seus investimentos e reduzir os riscos. Essa estratégia envolve a abertura de posições opostas em pares de moedas relacionados, de modo a equilibrar os possíveis ganhos e perdas.

É importante ressaltar que o hedging não elimina completamente os riscos, mas atua como um mecanismo de proteção para minimizar as perdas potenciais. Embora seja uma estratégia eficaz para gerenciar a volatilidade do mercado de câmbio, o hedging requer conhecimento e habilidades específicas, além de uma análise cuidadosa da situação atual do mercado.

Em suma, o hedging no comércio de Forex é uma estratégia de proteção que permite aos investidores minimizar os riscos associados à volatilidade do mercado. Por meio da abertura de posições opostas, busca-se equilibrar os ganhos e perdas potenciais, garantindo assim uma maior estabilidade financeira nas transações cambiais.

Definição e conceito da cobertura no comércio de Forex

A cobertura no comércio de Forex é uma estratégia utilizada pelos investidores para minimizar os riscos associados às flutuações cambiais. Essa técnica visa proteger as posições abertas de perdas potenciais, ao mesmo tempo em que aproveita as oportunidades de lucro.

A cobertura pode ser vista como um mecanismo de proteção contra o risco de mercado, permitindo que os traders minimizem as oscilações negativas do mercado de câmbio. Essa abordagem envolve a abertura de posições opostas, com o objetivo de compensar possíveis perdas em uma posição com ganhos em outra.

Essa estratégia de gerenciamento de risco pode ser aplicada de várias maneiras, como a abertura de posições em pares correlacionados de moedas, o uso de diferentes instrumentos financeiros ou a diversificação de investimentos em várias economias.

Ao utilizar a cobertura, os investidores podem proteger seus capitais contra eventos inesperados, como anúncios econômicos significativos, instabilidade política ou flutuações bruscas do mercado. Dessa forma, é possível manter a estabilidade financeira mesmo em períodos de incerteza.

Embora a cobertura seja uma estratégia eficiente para reduzir riscos, vale ressaltar que também pode limitar os ganhos potenciais. Os traders devem avaliar cuidadosamente os benefícios e custos associados à cobertura antes de implementá-la em suas operações financeiras.

- A cobertura permite proteger as posições abertas contra perdas potenciais;

- Minimiza as oscilações negativas do mercado de câmbio;

- Utiliza posições opostas para compensar possíveis perdas;

- Pode ser aplicada de várias maneiras, como a diversificação de investimentos;

- Protege o capital contra eventos inesperados;

- Pode limitar os ganhos potenciais e requer uma avaliação cuidadosa.

Como funciona o hedging no mercado cambial

No mundo do comércio de moedas estrangeiras, o hedging é uma estratégia amplamente utilizada para minimizar os riscos e proteger os investimentos. Em vez de se concentrar em prever a direção do mercado cambial, o hedging se baseia na criação de uma posição secundária que compensa as perdas potenciais da posição principal. Essa abordagem permite que os traders se protejam contra os movimentos bruscos do mercado e garantam certa estabilidade em suas transações.

Uma das maneiras mais comuns de se realizar o hedging no mercado cambial é através do uso de contratos de futuros. Ao celebrar um contrato de futuros, o trader estabelece a compra ou venda de uma determinada quantidade de uma moeda estrangeira a um preço fixo para um futuro específico. Isso permite que o trader proteja-se contra a volatilidade do mercado, pois a posição do futuro irá compensar as flutuações do preço atual da moeda.

Outra estratégia popular de hedging no mercado cambial é a utilização de opções. As opções fornecem ao trader o direito, mas não a obrigação, de comprar ou vender uma moeda a um preço predeterminado em uma data futura. O uso de opções permite que o trader limite as perdas potenciais, ao mesmo tempo em que mantém a possibilidade de lucrar com movimentos favoráveis do mercado.

Além dos contratos de futuros e opções, existem também outras abordagens para o hedging no mercado cambial, como o uso de swaps cambiais. Os swaps cambiais são acordos entre duas partes para trocar uma moeda por outra em uma data futura, com a intenção de reduzir o risco cambial. Essa estratégia é particularmente útil para empresas que têm exposição a diferentes moedas estrangeiras devido a suas operações internacionais.

Em resumo, o hedging no mercado cambial é uma estratégia essencial para os traders que desejam minimizar os riscos associados ao comércio de moedas estrangeiras. Através de diferentes instrumentos financeiros, como contratos de futuros, opções e swaps cambiais, os traders podem se proteger contra flutuações do mercado e garantir uma posição mais segura em suas transações.

Benefícios do hedge nas operações de Forex

O uso do hedge nas operações de câmbio estrangeiro oferece diversos benefícios que podem ser muito úteis para os operadores. Essas estratégias permitem aos investidores mitigar os riscos associados ao mercado forex por meio da proteção contra flutuações de preços e volatilidade.

Uma das vantagens primordiais do hedge é a capacidade de minimizar o impacto negativo de possíveis movimentos adversos nas taxas de câmbio. Ao utilizar instrumentos de cobertura, os traders podem proteger suas posições abertas, evitando perdas financeiras significativas.

O hedge também oferece a oportunidade de diversificação, permitindo aos investidores envolverem-se em várias estratégias de forma simultânea. Ao controlar os riscos por meio da cobertura, os operadores podem explorar diferentes oportunidades de negociação, maximizando os potenciais retornos.

Outro benefício relevante do hedge é a flexibilidade que proporciona aos operadores. Ao empregar estratégias de cobertura, os investidores têm a capacidade de ajustar suas posições conforme necessário, para se adaptarem às mudanças nas condições do mercado. Isso pode ser particularmente vantajoso em períodos de alta volatilidade.

Ao utilizar técnicas de hedge, os investidores também podem reduzir a dependência de movimentos direcionais do mercado. Isso significa que eles não precisam mais depender exclusivamente da direção do mercado para obter lucros. Em vez disso, eles têm a oportunidade de realizar lucros independentemente de o mercado estar em alta ou em baixa.

Por fim, o hedge pode oferecer tranquilidade aos traders, permitindo-lhes diminuir a exposição aos riscos inerentes ao mercado forex. Isso pode ajudar a reduzir o estresse e a ansiedade relacionados às operações financeiras, permitindo que os operadores tomem decisões mais fundamentadas e confiantes.

Riscos associados à proteção contra os riscos no mercado cambial

Ao explorar estratégias de proteção contra os riscos no mercado cambial, é importante estar ciente dos diversos riscos associados a essa prática. Embora a proteção possa ser eficaz na redução das possíveis perdas, ela também pode expor os negociantes a certos riscos que devem ser cuidadosamente considerados.

Um dos principais riscos associados à proteção no mercado cambial é a possibilidade de perder oportunidades de lucro. Ao adotar uma estratégia de proteção, os negociantes podem acabar limitando seus ganhos em momentos em que o mercado é favorável. Isso ocorre porque a proteção envolve a abertura de posições opostas para minimizar as perdas, o que pode impedir o aproveitamento total dos movimentos positivos do mercado.

Outro risco é a complexidade da implementação do hedge. O processo de proteção no mercado cambial requer um bom entendimento das diferentes estratégias disponíveis e a capacidade de analisar e monitorar os movimentos do mercado de forma eficaz. Erros de cálculo ou tomada de decisões equivocadas podem resultar em perdas significativas em vez de proteção contra os riscos.

Também é importante destacar o risco de custos adicionais associados ao hedge no mercado cambial. Certas estratégias de proteção podem exigir o pagamento de prêmios ou taxas adicionais para abrir as posições de proteção, o que pode aumentar os custos globais das operações de negociação.

Além disso, é necessário considerar a possibilidade de exposição ainda maior aos riscos cambiais. Embora a proteção seja projetada para minimizar as perdas, ela não elimina completamente o risco de flutuações adversas nas taxas de câmbio. Dependendo das condições do mercado, a estratégia de proteção adotada pode não ser eficaz o suficiente, resultando em perdas substanciais.

Portanto, os negociantes devem estar cientes desses riscos ao considerarem a adoção de estratégias de proteção no mercado cambial. Uma compreensão clara das possíveis consequências e a busca por aconselhamento profissional podem ajudar a minimizar esses riscos e garantir uma abordagem mais informada e segura para o mercado cambial.

Estratégias comuns de cobertura utilizadas no negócio de câmbio

No mundo do câmbio, existem várias estratégias comumente utilizadas para minimizar os riscos e proteger os investimentos. Essas estratégias são conhecidas como cobertura, e são fundamentais para ajudar os comerciantes a lidarem com as flutuações voláteis do mercado cambial.

Uma das estratégias mais utilizadas é conhecida como cobertura direta, em que um comerciante abre duas posições opostas simultaneamente. Isso permite que o comerciante se proteja contra quaisquer movimentos adversos do mercado, minimizando assim qualquer potencial perda. A cobertura direta envolve a compra e venda do mesmo par de moedas ao mesmo tempo, mas a partir de diferentes corretores ou plataformas.

Outra estratégia comum é a cobertura indireta, que envolve a abertura de posições em diferentes pares de moedas que possuem uma correlação positiva ou negativa. Isso significa que, se um par de moedas se mover em uma direção desfavorável, o outro par se moverá em uma direção favorável, ajudando a equilibrar as perdas potenciais. Essa estratégia de cobertura é frequentemente usada por traders que desejam diversificar seus investimentos e minimizar o risco.

Além disso, a cobertura natural é uma estratégia em que um comerciante usa posições físicas que possuem um valor semelhante às posições mantidas no mercado cambial. Por exemplo, um comerciante que possui uma grande quantidade de exportações pode usar a cobertura natural para se proteger contra flutuações desfavoráveis nas taxas de câmbio, possuindo uma quantidade equivalente de moeda estrangeira.

Em resumo, o uso de estratégias de cobertura no comércio forex é essencial para ajudar os comerciantes a gerenciar os riscos e proteger seus investimentos. Essas estratégias incluem cobertura direta, cobertura indireta e cobertura natural, e cada uma delas é aplicada de acordo com as necessidades e objetivos do comerciante. Ao implementar estratégias adequadas de cobertura, os comerciantes podem reduzir a exposição ao risco e aumentar as chances de obter resultados positivos no mercado de câmbio.

Tipos de instrumentos financeiros utilizados na cobertura no comércio de Forex

A cobertura no comércio de Forex é uma estratégia utilizada pelos investidores para minimizar o risco de perdas financeiras decorrentes das flutuações nas taxas de câmbio. Ela envolve o uso de diferentes instrumentos financeiros que oferecem proteção contra possíveis variações nos valores das moedas envolvidas.

Ao utilizar a cobertura, os investidores podem se proteger contra possíveis perdas decorrentes das oscilações nas taxas de câmbio, garantindo assim uma certa estabilidade em seus investimentos. Existem diferentes tipos de instrumentos financeiros utilizados nessa estratégia, cada um com suas características e aplicabilidades específicas.

- Contratos de futuros de moeda: São contratos padronizados que estabelecem a compra ou venda de uma determinada quantia de moeda estrangeira a um preço predeterminado e em uma data futura. Esses contratos permitem aos investidores fixarem uma taxa de câmbio específica para suas transações futuras, protegendo-se assim contra as flutuações cambiais.

- Opções de moeda: As opções de moeda oferecem aos investidores o direito, mas não a obrigação, de comprar ou vender uma determinada moeda a um preço predeterminado em uma data futura. Elas permitem aos investidores se beneficiarem das variações favoráveis nas taxas de câmbio, enquanto limitam seu potencial de perdas.

- Contratos a termo: Os contratos a termo são acordos entre duas partes para trocar uma determinada quantia de moeda em uma data futura, a uma taxa de câmbio especificada. Esses contratos oferecem uma maneira de fixar uma taxa de câmbio específica, independentemente das flutuações futuras do mercado.

- Swaps de moeda: Os swaps de moeda são acordos em que duas partes concordam em trocar pagamentos e principal de uma moeda por outra durante um período de tempo específico. Esse tipo de instrumento é frequentemente utilizado por investidores que desejam proteger-se contra riscos cambiais de longo prazo.

Esses são apenas alguns exemplos dos tipos de instrumentos financeiros utilizados na cobertura no comércio de Forex. Cada um deles possui seus próprios benefícios e limitações, e a escolha do instrumento adequado dependerá dos objetivos e estratégias de cada investidor.

Hedging versus especulação no comércio de Forex

Na negociação de Forex, existem duas abordagens principais que os traders podem adotar: hedging e especulação. Embora ambas as abordagens possam ser empregadas para gerar lucros, elas diferem significativamente em termos de estratégia e objetivo.

A especulação no comércio de Forex envolve a tomada de decisões com base em previsões sobre o movimento futuro das taxas de câmbio. Os especuladores buscam lucrar com as flutuações dos preços das moedas, comprando-as em momentos favoráveis e vendendo-as quando o preço atingir um valor mais alto. Esse tipo de abordagem requer uma análise detalhada do mercado e um alto nível de habilidade na interpretação de indicadores e padrões.

Por outro lado, o hedging no comércio de Forex é uma estratégia usada para proteger contra possíveis perdas. Os hedgers se protegem contra riscos de mercado, abrindo posições opostas para compensar movimentos adversos na taxa de câmbio. Isso significa que, se uma moeda se desvalorizar, o lucro obtido em uma posição será neutralizado pelas perdas na outra posição, garantindo assim a mínima exposição ao risco.

Enquanto a especulação visa obter lucros devido a mudanças no preço das moedas, o hedging tem como objetivo principal limitar as perdas e proteger o capital de um trader. O especulador procura oportunidades de mercado, enquanto o hedger busca reduzir os efeitos negativos das oscilações do mercado.

Em resumo, a especulação e o hedging são duas estratégias distintas no comércio de Forex. Enquanto a especulação busca aproveitar as flutuações do mercado para obter lucros, o hedging é uma abordagem defensiva que visa proteger contra riscos e minimizar perdas. Ambas as estratégias têm seus próprios méritos e são aplicadas em diferentes situações, dependendo dos objetivos e preferências do trader.

Como escolher a melhor estratégia de cobertura no mercado cambial

Ao negociar no mercado cambial, é essencial ter uma estratégia sólida de cobertura para reduzir o risco e proteger suas posições contra movimentos adversos. Neste artigo, discutiremos dicas e considerações importantes para ajudá-lo a escolher a melhor estratégia de cobertura no mercado cambial, também conhecido como Forex.

Um dos primeiros passos para escolher a melhor estratégia de cobertura é entender as suas necessidades e objetivos comerciais específicos. Você precisa avaliar o seu apetite pelo risco, o tamanho da sua conta de negociação, seu estilo de negociação e seus objetivos de lucro. Com essas informações em mente, você pode selecionar a estratégia mais adequada para suas circunstâncias individuais.

Uma das estratégias de cobertura mais comuns é o uso de contratos de futuros para proteger suas posições cambiais. Esses contratos são derivativos que permitem a você comprar ou vender uma moeda específica a um preço e data futuros predeterminados. Ao utilizar contratos de futuros, você pode mitigar os riscos associados a flutuações cambiais adversas.

Outra estratégia popular é usar opções de câmbio. As opções de câmbio são contratos que dão a você o direito, mas não a obrigação, de comprar ou vender uma moeda a um preço predeterminado durante um período específico. Elas oferecem flexibilidade e permitem que você se beneficie de movimentos favoráveis da moeda enquanto limita seu risco de queda.

Além disso, é importante considerar o uso de correlações de moeda ao escolher sua estratégia de cobertura. As correlações de moeda são relações estatísticas entre diferentes pares de moedas que podem ajudar a identificar padrões repetitivos e oportunidades de negociação. Ao selecionar seus pares de moedas para cobertura, leve em consideração as correlações existentes e como elas podem afetar suas posições.

Lembre-se de que não existe uma estratégia de cobertura única que seja a melhor para todos. É necessário ajustar e adaptar sua estratégia de acordo com as mudanças nas condições de mercado e suas necessidades individuais. Experimente diferentes abordagens, faça testes e mantenha-se atualizado com as últimas tendências do mercado para encontrar a melhor estratégia de cobertura no comércio de Forex para você.

Mitos e equívocos sobre a proteção no mercado cambial

Neste segmento, vamos explorar alguns mitos e equívocos comuns que existem em relação à prática de proteção no mercado cambial. É importante entender a realidade por trás dessas percepções errôneas para tomar decisões informadas e bem-sucedidas ao negociar no mercado Forex.

Mito 1: Proteção é sinônimo de falta de confiança ou insegurança.

Infelizmente, muitas pessoas acreditam erroneamente que a proteção é uma indicação de falta de confiança ou incerteza no mercado cambial. Na realidade, a proteção é uma estratégia inteligente que é utilizada por muitos traders experientes para minimizar riscos e preservar o capital.

Mito 2: Proteção é apenas para traders iniciantes.

Outra crença equivocada é que a proteção é uma estratégia exclusivamente utilizada por traders novatos. A verdade é que traders de todos os níveis de experiência recorrem à proteção para reduzir a exposição ao risco de flutuações adversas nos preços cambiais. É uma prática comum adotada por traders profissionais para garantir a estabilidade e a consistência de seus resultados.

Mito 3: Proteção é uma estratégia infalível.

Enquanto a proteção pode ser extremamente eficaz em minimizar perdas potenciais, é importante ter em mente que não existe uma estratégia de negociação infalível. O mercado cambial é volátil e imprevisível, e a proteção não pode eliminar todos os riscos. É fundamental compreender que a proteção tem suas limitações e que uma gestão de risco adequada envolve uma combinação de estratégias.

Mito 4: Proteção é complicada e difícil de implementar.

Algumas pessoas evitam a prática de proteção porque acreditam erroneamente que é um processo complexo e difícil de entender e aplicar. No entanto, existem várias ferramentas e recursos disponíveis que podem facilitar a implementação da proteção, mesmo para traders menos experientes. Conhecer os conceitos básicos e utilizar as ferramentas certas pode tornar a proteção uma estratégia acessível e eficaz para qualquer trader.

Mito 5: Proteção elimina completamente o risco.

Um equívoco comum é a crença de que a proteção pode eliminar completamente o risco no mercado cambial. Embora a proteção possa ajudar a reduzir alguns riscos, é importante entender que nenhum método de proteção pode garantir lucros constantes ou eliminar todos os riscos associados à negociação Forex. O objetivo da proteção é minimizar perdas e preservar o capital, mas sempre haverá algum nível de risco envolvido na negociação cambial.

É essencial esclarecer esses mitos e equívocos para obter uma compreensão precisa da proteção no mercado Forex. A prática de proteção pode ser uma ferramenta valiosa para qualquer trader que planeje reduzir riscos e alcançar resultados consistentes. No entanto, é importante sempre buscar conhecimento e estar ciente das limitações da proteção ao negociar no mercado cambial.

Exemplos práticos de aplicação de estratégias de proteção no mercado de câmbio

No mundo do comércio de moedas estrangeiras, a aplicação de técnicas de proteção é uma prática fundamental que permite aos investidores minimizar o risco e lidar com a volatilidade do mercado. Neste contexto, o uso adequado de diversas estratégias de proteção, também conhecidas como hedging, pode ser considerado como um recurso valioso para aqueles que desejam proteger seu capital e maximizar os lucros.

Um dos exemplos práticos de aplicação do hedging no comércio de câmbio é a estratégia conhecida como “contrato a termo”. Esta estratégia permite que os investidores fixem uma taxa de câmbio para uma transação futura, protegendo-se assim contra flutuações indesejadas na taxa de câmbio. Dessa forma, os investidores podem garantir a compra ou venda de uma determinada moeda a uma taxa específica no futuro, independentemente das mudanças no mercado.

Outra estratégia de proteção amplamente utilizada no comércio de Forex é a utilização de opções de câmbio. As opções de câmbio oferecem aos investidores a flexibilidade de comprar ou vender uma moeda estrangeira a uma taxa de câmbio predefinida em uma data futura. Essa estratégia permite que os investidores protejam seus investimentos contra movimentos adversos no mercado, ao mesmo tempo em que ainda se beneficiam de movimentos favoráveis nas taxas de câmbio.

Além disso, a diversificação de investimentos é outra técnica de hedging muito utilizada no mercado de câmbio. Essa estratégia envolve a alocação de fundos em diferentes pares de moedas, de modo a reduzir o risco geral da carteira de investimentos. Ao diversificar seus investimentos em moedas diferentes, os investidores podem mitigar o impacto negativo de flutuações bruscas em uma única moeda, ao mesmo tempo em que aumentam suas chances de obter retornos positivos.

Em suma, o hedging no comércio de Forex é uma prática essencial para lidar com as incertezas e riscos inerentes ao mercado. Através de estratégias como contratos a termo, opções de câmbio e diversificação de investimentos, os traders podem proteger seu capital e maximizar suas oportunidades de lucro. No entanto, é importante ressaltar que a escolha e implementação adequada dessas estratégias dependem da compreensão detalhada do mercado e das necessidades individuais de cada investidor.

O papel das corretoras no processo de proteção no comércio de Divisas

No mercado de Divisas, as corretoras desempenham um papel fundamental no processo de proteção, oferecendo serviços que auxiliam os traders a minimizar os riscos de flutuações indesejadas nas taxas de câmbio. Essas instituições financeiras especializadas atuam como intermediárias entre os traders e o mercado, fornecendo soluções e instrumentos que permitem proteger as posições cambiais.

Em um ambiente volátil como o mercado de Divisas, onde fatores econômicos, políticos e diversos eventos podem influenciar a taxa de câmbio, a proteção se torna essencial para os traders que desejam evitar perdas significativas. As corretoras oferecem diferentes estratégias de proteção, como contratos a termo, opções de moeda e swaps cambiais, que permitem aos traders bloquear uma taxa futura ou limitar suas perdas no caso de movimentos adversos do mercado.

Além de oferecer essas ferramentas de proteção, as corretoras também desempenham um papel importante ao fornecer informações atualizadas sobre o mercado cambial. Elas possuem equipes de analistas especializados que monitoram constantemente as condições econômicas e políticas globais, bem como os eventos que possam afetar as taxas de câmbio. Ao fornecer análises e insights, as corretoras ajudam os traders a tomar decisões informadas sobre suas estratégias de proteção.

As corretoras também facilitam a execução das operações de proteção, oferecendo plataformas de negociação eletrônica avançadas. Essas plataformas permitem que os traders acessem o mercado de Divisas em tempo real e realizem transações de proteção de forma rápida e eficiente. Além disso, as corretoras podem fornecer suporte técnico e assistência personalizada aos traders, ajudando-os a entender e utilizar adequadamente os instrumentos de proteção disponíveis.

| Vantagens das corretoras no processo de proteção no comércio de Divisas: |

|---|

| 1. Expertise em mercado cambial; |

| 2. Acesso a uma ampla gama de instrumentos de proteção; |

| 3. Análises e insights sobre as condições do mercado; |

| 4. Plataformas de negociação eletrônica avançadas; |

| 5. Suporte técnico e assistência personalizada. |

Regulamentação e aspectos legais do hedge no comércio de Câmbio

Neste segmento, vamos explorar a importância da regulamentação e dos aspectos legais relacionados ao uso de estratégias de hedge no mercado de câmbio. Abordaremos os requisitos regulatórios, regras e limitações que envolvem o emprego dessa técnica financeira.

O hedge é uma prática amplamente utilizada para minimizar riscos e proteger os investimentos contra flutuações adversas nas taxas de câmbio. É importante compreender as regulamentações estabelecidas pelos órgãos responsáveis, bem como as implicações jurídicas associadas a essa estratégia.

- Requisitos regulatórios: O setor de câmbio é altamente regulamentado em muitos países, e o hedging não é uma exceção. Os participantes do mercado que desejam utilizar estratégias de hedge devem cumprir as diretrizes estabelecidas pelas autoridades financeiras locais, como bancos centrais e comissões reguladoras. Essas regras podem incluir a necessidade de obter licenças específicas, cumprir requisitos de capital mínimo e fornecer informações regulares sobre as posições de hedge.

- Limitações e restrições: Embora o hedging seja uma técnica eficaz para mitigar riscos, existem restrições impostas por várias jurisdições. Alguns países podem impor limites ao valor que pode ser coberto por meio de hedge, enquanto outros podem restringir certas categorias de investidores de utilizarem estratégias de hedge. É essencial estar ciente dessas limitações ao implementar estratégias de hedge no comércio de câmbio.

- Proteção dos investidores: A regulamentação e os aspectos legais do hedging visam principalmente proteger os investidores e garantir a integridade do mercado. As políticas estabelecidas geralmente têm como objetivo evitar práticas fraudulentas, manipulação de preços e minimizar o impacto de flutuações bruscas nas taxas de câmbio. Também podem ser implementadas medidas para garantir a transparência das transações e a divulgação adequada de informações.

- Evolução regulatória: O ambiente regulatório do mercado de câmbio está sujeito a mudanças ao longo do tempo. As autoridades financeiras podem alterar as regras e regulamentos existentes, visando melhorar a eficiência do mercado, lidar com desafios emergentes e promover a estabilidade. Portanto, é fundamental acompanhar a evolução das regulamentações para garantir o cumprimento contínuo das práticas de hedge no comércio de câmbio.

A compreensão da regulamentação e dos aspectos legais é essencial para garantir a conformidade e a segurança ao utilizar o hedge no comércio de câmbio. O cumprimento das diretrizes estabelecidas e a conscientização das limitações legais ajudarão os investidores a tomar decisões informadas e proteger seus investimentos nesse mercado volátil.

Hedging no comércio de Forex: uma estratégia adequada para todos os traders?

O comércio de Forex é conhecido por ser um mercado volátil e arriscado, onde os traders buscam obter lucro com as flutuações das moedas. Uma das estratégias utilizadas pelos traders é o hedging, que pode ser considerado como uma forma de proteção ou seguro contra potenciais perdas. Neste artigo, vamos explorar se o hedging é uma estratégia adequada para todos os traders.

Embora o hedging possa oferecer proteção contra perdas potenciais, nem todos os traders optam por utilizá-lo. Alguns traders acreditam que o hedging limita seu potencial de lucro, enquanto outros veem isso como uma ferramenta valiosa para minimizar o risco. É importante entender que o hedging envolve a abertura de posições opostas em pares de moedas correlacionados, permitindo que os traders protejam suas posições existentes.

Para os traders que preferem uma abordagem conservadora, o hedging pode ser uma estratégia atrativa, pois oferece a possibilidade de reduzir o risco de grandes perdas. Isso é especialmente relevante em períodos de volatilidade extrema, quando as flutuações do mercado podem ser imprevisíveis. O hedging permite que os traders mantenham suas posições originais, enquanto ao mesmo tempo protegem-se contra movimentos adversos do mercado.

Por outro lado, alguns traders mais agressivos podem optar por não utilizar o hedging, uma vez que a estratégia pode limitar os lucros potenciais. Para esses traders, o foco está em aproveitar ao máximo as oportunidades de mercado e assumir os riscos associados a isso. Nesse caso, o hedging pode ser considerado uma forma de “jogar pelo seguro”, o que vai contra a mentalidade de alguns traders.

Em resumo, o hedging no comércio de Forex é uma estratégia que oferece proteção contra perdas potenciais, mas sua eficácia e adequação podem variar de acordo com o perfil e objetivos de cada trader. Alguns traders preferem utilizar o hedging como uma forma de minimizar riscos, enquanto outros optam por não utilizá-lo para maximizar seus lucros potenciais. É importante que cada trader avalie cuidadosamente suas próprias necessidades e preferências antes de decidir se o hedging é adequado para eles.

Considerações finais sobre a gestão de risco no comércio de Moeda Estrangeira

Este último segmento destaca a importância da gestão adequada de risco ao realizar transações no mercado de Moeda Estrangeira. Ao empregar estratégias de hedge, os traders de Forex podem minimizar exposições a flutuações adversas de preços e reduzir as possibilidades de perdas significativas.

Para alcançar uma gestão eficiente de risco, é essencial diversificar as posições, identificar corretamente as correlações entre os pares de moedas e entender a influência de fatores macroeconômicos e geopolíticos no mercado de câmbio. Essa abordagem permite que os traders protejam seus investimentos enquanto buscam oportunidades lucrativas.

Além disso, é fundamental monitorar regularmente as posições em aberto e ajustar os níveis de hedge conforme necessário. Isso requer uma análise cuidadosa do mercado, com uso de ferramentas técnicas e fundamentais, para identificar mudanças nas tendências e se antecipar a possíveis riscos. O uso de ordens stop loss e take profit também pode ser valioso para estabelecer limites de perdas e garantir ganhos.

Embora o hedging seja uma técnica útil para mitigar riscos, é importante ter em mente que não existe uma estratégia perfeita. Cada trader é responsável por desenvolver sua própria abordagem, considerando seu perfil de investimento, objetivos e tolerância ao risco. É recomendado que os traders adquiram conhecimento contínuo sobre o mercado de Forex e busquem orientação de profissionais experientes para aprimorar suas habilidades e tomar decisões mais informadas.

| Pontos-chave: |

| – Gestão eficiente de risco é essencial para o sucesso no comércio de Forex. |

| – Diversificação de posições e compreensão das correlações entre pares de moedas são importantes. |

| – Monitorar regularmente as posições abertas e ajustar os níveis de hedge é crucial. |

| – Análise do mercado e uso de ordens stop loss e take profit ajudam na gestão do risco. |

| – Cada trader deve desenvolver sua própria estratégia de hedging e buscar aperfeiçoamento contínuo. |

Perguntas e respostas:

O que é hedging no comércio de Forex?

O hedging no comércio de Forex é uma estratégia utilizada por traders para proteger suas posições abertas no mercado cambial. Consiste em abrir posições opostas em pares de moedas correlacionados, de forma a neutralizar o risco de perdas em uma posição aberta. Essa técnica é comumente utilizada para minimizar a exposição ao mercado e garantir uma maior segurança nas operações.

Qual é o objetivo do hedging no comércio de Forex?

O objetivo principal do hedging no comércio de Forex é proteger os traders contra grandes perdas financeiras decorrentes de movimentos desfavoráveis no mercado cambial. Ao abrir posições opostas em pares de moedas correlacionados, os traders conseguem neutralizar o risco de perdas em uma posição aberta, garantindo uma maior segurança e estabilidade em suas operações.

Quais são as vantagens do uso do hedging no comércio de Forex?

O uso do hedging no comércio de Forex oferece diversas vantagens. Primeiramente, proporciona uma maior proteção contra as flutuações do mercado, reduzindo o risco de grandes perdas. Além disso, permite a minimização do impacto de eventos imprevistos no mercado financeiro, garantindo uma maior estabilidade nas operações. Também oferece flexibilidade ao permitir que os traders mantenham posições abertas por um período de tempo maior, enquanto continuam protegidos contra movimentos adversos.

Quais são as possíveis desvantagens do hedging no comércio de Forex?

Embora o hedging no comércio de Forex ofereça várias vantagens, também existem possíveis desvantagens a considerar. Uma delas é o custo envolvido na abertura de posições opostas, pois isso pode resultar em maiores comissões e spreads. Além disso, o hedging pode limitar os potenciais lucros, uma vez que as posições opostas neutralizam uns aos outros. É importante avaliar cuidadosamente esses aspectos antes de decidir utilizar a estratégia de hedging.

Há algum risco associado ao uso do hedging no comércio de Forex?

Embora o hedging seja uma estratégia utilizada para proteger as posições abertas, ainda existem alguns riscos associados a essa técnica. Um dos riscos é o custo envolvido na abertura de posições opostas, como comissões e spreads. Além disso, há o risco de que as posições abertas não se movam na direção esperada, resultando em perdas. É importante que os traders compreendam os riscos envolvidos no hedging e estejam preparados para lidar com eles.