Compreenda o funcionamento e os benefícios da negociação com margem no mercado forex

Você já ouviu falar sobre a arte da negociação no mercado financeiro? Se sim, então você está prestes a descobrir uma estratégia que irá revolucionar a sua forma de investir. Se não, prepare-se para conhecer uma oportunidade única de maximizar seus ganhos.

A negociação alavancada no mercado forex é um dos conceitos mais intrigantes e lucrativos do mundo dos investimentos. Com a utilização de técnicas avançadas e análises criteriosas, é possível multiplicar o potencial de retorno dos seus fundos, de maneira segura e eficiente.

Se você deseja expandir sua renda, aumentar seus lucros e ter a possibilidade de ganhos expressivos, esse é o momento para mergulhar no fascinante universo da negociação alavancada no mercado forex. Esteja preparado para uma jornada cheia de emoções, desafios e, acima de tudo, oportunidades extraordinárias.

O que é negociação com margem?

Para entender o conceito de negociação com margem, é importante considerar a ideia de obter recursos adicionais para aumentar seu potencial de lucro no mercado financeiro. Na negociação com margem, os investidores têm a oportunidade de usar alavancagem para ampliar sua exposição em ativos financeiros, como moedas estrangeiras no mercado Forex.

A negociação com margem permite que os traders utilizem uma quantia menor de capital próprio para assumir posições maiores no mercado. Isso significa que é possível operar com uma quantia muito maior do que o valor depositado inicialmente. Essa alavancagem pode ser uma estratégia arriscada, mas também pode potencialmente gerar retornos significativos.

Quando um trader decide negociar com margem, ele pode pedir emprestado uma certa quantia de dinheiro do corretor para ampliar sua capacidade de negociação. Essa quantia emprestada é conhecida como alavancagem e é expressa como uma proporção entre o capital próprio do trader e o valor total que ele pode negociar.

No entanto, é importante destacar que operar com margem não é uma estratégia adequada para todos os investidores. A alavancagem aumenta o potencial de lucro, mas também aumenta os riscos. Uma má gestão do risco pode resultar em perdas significativas, inclusive superiores ao valor inicialmente investido. Portanto, é essencial que os traders entendam completamente as implicações e estejam preparados para lidar com a volatilidade do mercado.

Como funciona a negociação alavancada no forex?

A negociação alavancada é uma estratégia no mercado forex que permite aos investidores ampliar seus ganhos potenciais. Nessa modalidade, os traders podem fazer transações com um valor maior do que o seu saldo disponível, utilizando uma margem fornecida pela corretora. Isso significa que o trader está emprestando dinheiro para aumentar o seu poder de negociação.

Para entender como funciona a negociação alavancada no forex, é importante compreender que esse tipo de investimento envolve riscos significativos. A alavancagem pode ampliar tanto os lucros quanto as perdas, uma vez que o trader está exposto a uma maior variação dos preços dos pares de moedas.

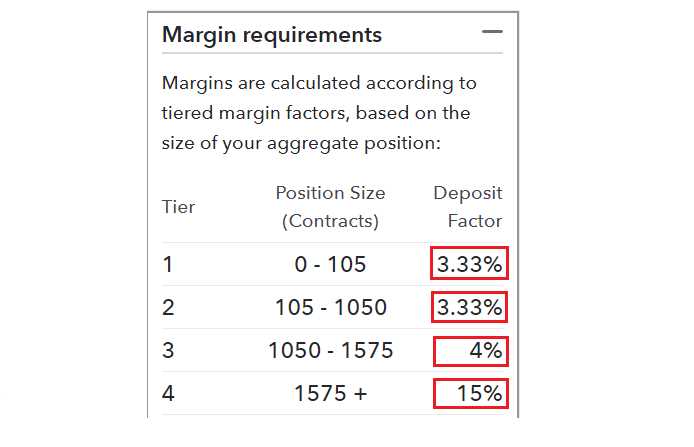

Quando um trader abre uma posição alavancada, ele precisa depositar uma margem mínima como garantia para a corretora. Essa margem é expressa como uma porcentagem do valor total da posição e pode variar de acordo com a corretora e os ativos negociados.

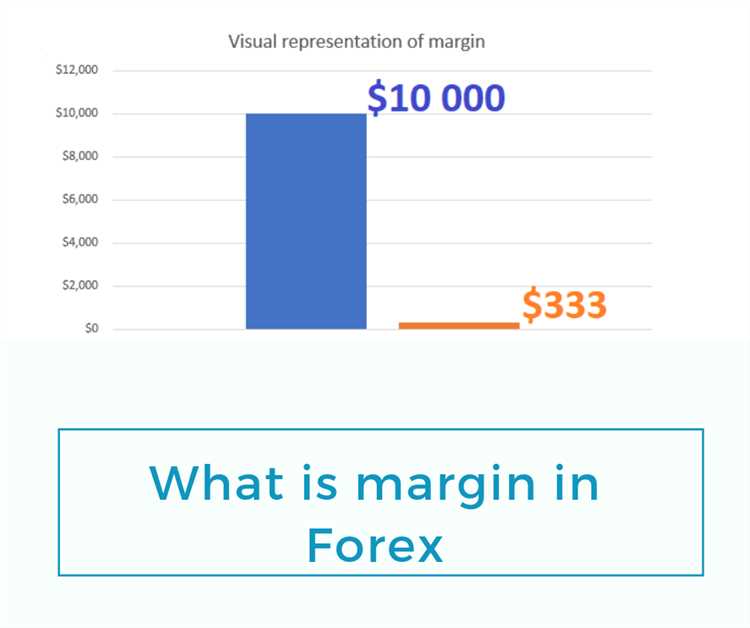

Por exemplo, se um trader deseja abrir uma posição alavancada com uma margem de 1:100, ele precisa ter 1% do valor total da posição em sua conta. Isso significa que para uma posição de $10.000, o trader precisa ter $100 em sua conta como margem.

A negociação alavancada permite que os traders possam obter exposição ao mercado forex com um investimento inicial relativamente baixo. No entanto, é importante ressaltar que essa estratégia requer conhecimento, disciplina e gerenciamento de riscos adequados para evitar perdas significativas.

- A negociação alavancada no forex pode ampliar os ganhos potenciais dos traders.

- A alavancagem envolve o uso de margem fornecida pela corretora.

- A margem é expressa como uma porcentagem do valor total da posição.

- Os traders precisam ter conhecimento e disciplina para usar a alavancagem de forma responsável.

Vantagens da negociação com margem no mercado de câmbio

A negociação com margem no mercado de câmbio oferece diversas vantagens para os investidores que desejam aproveitar oportunidades lucrativas no mercado financeiro. Com a utilização de alavancagem, os traders têm a possibilidade de multiplicar seus investimentos e obter maiores retornos em comparação com a negociação convencional.

Uma das vantagens da negociação alavancada no forex é a possibilidade de lucrar com pequenos movimentos no preço dos pares de moedas. A alavancagem permite que os investidores negociem volumes maiores do que seu capital inicial, o que significa que até mesmo pequenas variações no preço podem resultar em lucros significativos.

Além disso, a negociação com margem no mercado de câmbio oferece uma maior diversificação de oportunidades de investimento. Os traders não estão limitados a apenas uma moeda e podem explorar uma ampla variedade de pares de moedas para maximizar seus lucros. Isso proporciona maior flexibilidade e a possibilidade de ajustar suas estratégias de acordo com as condições do mercado.

Outra vantagem é a rapidez na execução das transações. No mercado forex, as ordens são executadas instantaneamente, garantindo que os traders aproveitem as oportunidades de negociação no momento certo. Isso é especialmente importante em um mercado volátil, onde os preços podem mudar rapidamente.

Além disso, a negociação com margem no mercado de câmbio é altamente acessível. Os investidores não precisam de grandes somas de dinheiro para começar a negociar, pois a alavancagem permite que eles operem com uma fração do valor total da negociação. Isso significa que mesmo investidores com capital inicial limitado têm a chance de obter retornos significativos.

Em resumo, a negociação com margem no mercado forex oferece diversas vantagens, como a possibilidade de lucrar com pequenos movimentos nos preços, maior diversificação de oportunidades de investimento, rapidez na execução das transações e facilidade de acesso mesmo para investidores com capital inicial limitado. No entanto, é importante ter em mente os riscos associados à alavancagem e utilizar estratégias de gerenciamento de risco adequadas para garantir uma negociação segura e bem-sucedida.

Riscos da negociação com margem no mercado Forex

Ao utilizar a alavancagem nos mercados Forex, os traders podem potencialmente aumentar seus retornos, mas também estão expostos a riscos significativos. É importante entender que a negociação com margem envolve uma quantia substancial de dinheiro emprestado, o que pode resultar em perdas financeiras consideráveis se os investimentos não forem bem-sucedidos.

Um dos principais riscos da negociação com margem é a possibilidade de perdas ampliadas. A alavancagem permite que os traders controlem grandes quantidades de moeda com uma quantia relativamente pequena de capital próprio. No entanto, se o mercado se mover contra suas posições, as perdas também serão ampliadas proporcionalmente. Isso significa que, se os movimentos do mercado não forem favoráveis, os traders podem perder mais do que seus depósitos iniciais.

Outro risco significativo da negociação com margem é a volatilidade do mercado Forex. Os preços das moedas podem flutuar rapidamente devido a uma série de fatores, como eventos políticos, econômicos e até mesmo o sentimento do mercado. Essas flutuações podem resultar em perdas consideráveis em curtos períodos de tempo, até mesmo para traders experientes.

Além disso, a falta de conhecimento e experiência adequados também pode ser um risco. A negociação com margem requer conhecimento profundo dos mercados e dos instrumentos financeiros utilizados. Sem um entendimento adequado dos fatores que afetam os preços das moedas, os traders podem tomar decisões erradas, o que pode levar a perdas financeiras significativas.

Por fim, é importante destacar que a negociação com margem no mercado Forex não é adequada para todos os investidores. É fundamental que os traders comprendam plenamente os riscos envolvidos e estejam dispostos a aceitar as perdas potenciais antes de se envolverem nesse tipo de negociação. Também é aconselhável buscar orientação de profissionais financeiros ou experts em Forex antes de se aventurar na negociação com margem.

| Principais riscos da negociação com margem no mercado Forex: | |

|---|---|

| Riscos ampliados | Perdas financeiras consideráveis devido à alavancagem |

| Volatilidade do mercado | Flutuações rápidas nos preços das moedas podem levar a perdas significativas |

| Falta de conhecimento e experiência | Sem um entendimento adequado, as decisões erradas podem resultar em perdas financeiras |

A negociação com margem no mercado Forex é uma estratégia arriscada que pode resultar em grandes lucros ou perdas. É essencial que os traders estejam plenamente cientes dos riscos envolvidos e tenham a preparação adequada antes de se envolverem nesse tipo de negociação.

Como escolher uma corretora para negociação com margem?

A escolha de uma corretora para a negociação com margem é um passo crucial no mundo do mercado cambial. Ao tomar essa decisão, é importante considerar vários fatores chave que garantirão a sua segurança, transparência e eficiência durante suas operações.

Primeiramente, é fundamental verificar a reputação da corretora no mercado. Procure por corretoras que sejam bem estabelecidas e tenham uma sólida reputação entre os traders. Avalie as experiências de outros investidores e pesquise sobre a corretora em fóruns e comunidades online.

Além disso, certifique-se de que a corretora seja regulamentada por uma autoridade competente. Isso garante que a corretora siga padrões éticos e legais para operar no mercado. Verifique se a corretora possui licenças adequadas e se está registrada em organismos reguladores confiáveis.

Outro ponto importante a considerar são os custos de transação. Analise as taxas que a corretora cobra para cada operação e verifique se existe algum tipo de spread ou comissão associada às suas transações. Certifique-se de que os custos sejam claros e competitivos em relação a outras corretoras.

Além disso, é essencial avaliar a plataforma de negociação oferecida pela corretora. Certifique-se de que a plataforma seja intuitiva, fácil de usar e ofereça uma ampla gama de ferramentas e recursos para análise e execução de ordens. A plataforma deve ser estável e confiável, garantindo uma experiência de negociação sem problemas.

Por fim, considere também o suporte ao cliente oferecido pela corretora. Verifique se a corretora fornece suporte em seu idioma, se oferece atendimento ao cliente 24 horas por dia e se possui canais de comunicação eficientes, como chat ao vivo, telefone e e-mail. Uma boa corretora deve estar pronta para responder a qualquer dúvida ou problema que você possa ter durante suas operações.

Ao levar em consideração esses aspectos, você estará mais preparado para escolher uma corretora confiável e adequada para suas necessidades de negociação com margem no mercado cambial. Lembre-se de que a escolha da corretora certa pode fazer toda a diferença em sua jornada como trader.

Como calcular a alavancagem ideal para minha negociação?

Uma das questões fundamentais para alcançar o sucesso nas negociações forex é determinar a alavancagem ideal para cada operação. A alavancagem é uma ferramenta que permite aos traders ampliar os ganhos potenciais, mas também aumenta os riscos envolvidos. Portanto, é importante fazer um cálculo cuidadoso e estratégico para encontrar a alavancagem ideal para sua negociação.

Existem diferentes fatores a serem considerados ao determinar a alavancagem ideal. Primeiramente, é necessário analisar o seu perfil de risco. Avalie sua tolerância a perdas e sua capacidade de lidar com possíveis variações no mercado. Em seguida, leve em conta seus objetivos financeiros e o tempo disponível para investir. Além disso, é fundamental avaliar cada operação individualmente, considerando a volatilidade do par de moedas, a sua análise técnica e fundamental, bem como a tendência predominante.

Uma opção comum é utilizar uma escala de alavancagem, variando de 1:1 até 1:1000. Porém, não é recomendado utilizar a alavancagem máxima disponível sem uma análise criteriosa. Optar por uma alavancagem menor pode reduzir o risco, mas também limitar o seu potencial de lucro. Por outro lado, usar uma alavancagem muito alta aumenta significativamente o risco e pode resultar em perdas consideráveis se o mercado se mover contra você.

Ao realizar o cálculo da alavancagem ideal, lembre-se sempre de manter um equilíbrio entre risco e recompensa. Considere cuidadosamente os elementos que influenciam sua negociação e faça uso de estratégias de gerenciamento de risco eficazes. Dessa forma, você estará mais preparado para tomar decisões informadas e alcançar resultados consistentemente positivos no mercado forex.

- Analisar o perfil de risco e a tolerância a perdas

- Considerar os objetivos financeiros e o tempo disponível para investir

- Avaliar cada operação individualmente, levando em conta a volatilidade do par de moedas, sua análise técnica e fundamental

- Utilizar a alavancagem com cuidado e evitar o uso excessivo da alavancagem máxima

- Manter um equilíbrio entre risco e recompensa

- Utilizar estratégias eficazes de gerenciamento de risco

Estratégias para minimizar os riscos na negociação alavancada

A negociação alavancada no mercado de câmbio oferece grandes oportunidades de lucro, mas também vem com riscos significativos. Para proteger seus investimentos e minimizar os riscos envolvidos, é fundamental implementar estratégias inteligentes.

Uma das estratégias-chave é diversificar sua carteira de investimentos. Ao distribuir seus investimentos em diferentes pares de moedas e mercados, você reduz a exposição a um único ativo e mitigar o impacto de eventos imprevistos. Isso pode ser feito através da análise cuidadosa das correlações entre os pares de moedas e selecionando ativos com baixa correlação.

Mais do que apenas diversificar, é crucial estabelecer um limite de perda. Defina um nível de risco aceitável para cada negociação e determine um ponto de saída no caso de ação de preço adversa. Ficar emocionalmente envolvido pode levar a decisões irracionais, então é importante aderir a essas limitações e respeitar suas próprias regras de gerenciamento de risco.

O uso de stop-loss também é uma tática de gestão de risco importante. Ao colocar ordens de stop-loss, você limita suas perdas potenciais caso o mercado se mova contra você. Essas ordens são acionadas automaticamente quando o preço atinge um nível pré-determinado, permitindo que você deixe a posição sem hesitação emocional.

Além disso, a educação continua é essencial para minimizar os riscos na negociação alavancada. Acompanhar as notícias econômicas e políticas que podem afetar os mercados financeiros permite que você tome decisões mais informadas. Utilize análise técnica e fundamental para validar seus planos de negociação e aprender com a experiência anterior. Ficar atualizado sobre as tendências do mercado é fundamental para se adaptar aos desafios em constante mudança.

Em suma, minimizar os riscos na negociação alavancada requer a implementação de estratégias sólidas, como a diversificação da carteira, a definição de limites de perda, o uso de ordens de stop-loss e uma educação contínua. A combinação dessas táticas permitirá que você proteja seu capital e maximize suas chances de sucesso no mercado forex.

Principais tipos de ordens utilizadas na negociação com alavancagem

A negociação com alavancagem no mercado forex envolve a utilização de diferentes tipos de ordens para maximizar as oportunidades de lucro e minimizar os riscos. Neste artigo, exploraremos os principais tipos de ordens utilizadas nesse tipo de negociação, oferecendo assim uma visão abrangente sobre as opções disponíveis para os traders.

1. Ordem de Mercado:

- Essa é uma ordem utilizada para executar uma transação imediatamente ao preço atual de mercado.

- Com essa ordem, o trader não especifica um preço específico e a transação é executada o mais rápido possível.

2. Ordem Limitada:

- Uma ordem limitada é utilizada quando um trader deseja comprar ou vender um ativo a um preço específico.

- Essa ordem só é executada quando o mercado atinge o preço definido pelo trader.

3. Ordem Stop:

- Uma ordem stop é utilizada para limitar as perdas em uma posição aberta.

- Quando o mercado atinge um determinado preço, a ordem stop é automaticamente ativada e a posição é encerrada.

4. Ordem Stop-Limit:

- Uma ordem stop-limit combina características de uma ordem stop e uma ordem limitada.

- O trader define um preço de disparo e um preço limite.

- Quando o mercado atinge o preço de disparo, a ordem é ativada e se transforma em uma ordem limitada com o preço definido pelo trader.

5. Ordem Trailing Stop:

- Uma ordem trailing stop é utilizada para proteger os lucros em uma posição aberta.

- Essa ordem é baseada em uma porcentagem ou um valor fixo que o mercado deve se mover a favor do trader antes de ser ativada.

- A ordem trailing stop acompanha automaticamente o preço do ativo, ajustando-se conforme o mercado se move a favor do trader.

Ao entender os diferentes tipos de ordens utilizadas na negociação com alavancagem no forex, os traders podem tomar decisões mais informadas e eficientes, aproveitando ao máximo as oportunidades disponíveis no mercado.

Como gerenciar o risco na negociação potencializada?

A negociação potencializada no mercado cambial envolve riscos significativos que os investidores devem estar cientes e, mais importante, saber como gerenciar adequadamente. Ao lidar com alavancagem, é essencial tomar medidas para minimizar as perdas potenciais e proteger o capital investido.

Uma estratégia eficaz para gerenciar o risco é diversificar as operações de negociação. Isso significa distribuir o capital disponível entre diferentes pares de moedas e instrumentos financeiros, de modo a reduzir a exposição a um único ativo ou mercado. Ao diversificar, os investidores aumentam suas chances de obter lucros em um ou mais instrumentos, enquanto minimizam o impacto de possíveis perdas em outros.

Outra abordagem essencial para gerenciar o risco é estabelecer limites ou ordens de stop-loss. Essas ordens permitem que os investidores definam o preço em que desejam sair de uma negociação e limitam as perdas caso o mercado se mova de forma desfavorável. Ao definir níveis de stop-loss, os investidores podem limitar suas perdas a um valor pré-determinado e reduzir a exposição a movimentos adversos do mercado.

Além disso, é recomendável estabelecer um limite de perda diário ou mensal. Isso significa definir uma meta de perda máxima que o investidor está disposto a assumir em um determinado período de tempo. Ao estabelecer um limite de perda, os investidores conseguem controlar melhor o risco e evitar perdas excessivas durante períodos de volatilidade ou de tendências desfavoráveis no mercado.

Por fim, é fundamental ter um plano de negociação bem definido e acompanhá-lo de forma disciplinada. Isso inclui estabelecer metas de lucro, limites de perda e critérios claros para entrar e sair de negociações. Ter um plano bem estruturado ajuda a manter a disciplina emocional, evitando a tomada de decisões impulsivas baseadas em emoções, o que pode levar a perdas significativas.

Em resumo, gerenciar o risco na negociação potencializada é crucial para proteger o capital e obter resultados consistentes. Diversificar as operações, estabelecer stop-loss, limites de perda e ter um plano de negociação são estratégias eficazes que ajudam os investidores a minimizar as perdas e maximizar os ganhos no mercado cambial.

Psicologia do trader na negociação com margem

A negociação com margem no mercado forex envolve muito mais do que apenas análise técnica e fundamental. A psicologia do trader desempenha um papel crucial no sucesso ou fracasso das operações alavancadas. Neste segmento, exploraremos os aspectos emocionais que os traders enfrentam ao lidar com a negociação alavancada.

Em primeiro lugar, a confiança é essencial para qualquer trader. O trader alavancado deve confiar nas suas habilidades e conhecimentos para tomar decisões rápidas e precisas. Além disso, é necessário manter a disciplina e controlar as emoções, como ganância e medo, que podem levar a escolhas irracionais.

Outro aspecto importante é a gestão do tempo. O trader precisa ser capaz de se concentrar e tomar decisões rápidas e eficientes, mesmo sob pressão. O tempo é um recurso valioso na negociação alavancada, e o trader deve ser capaz de se adaptar às mudanças do mercado e tirar proveito das oportunidades quando surgirem.

A paciência é uma virtude no mundo da negociação alavancada. O trader deve resistir à tentação de entrar em operações arriscadas ou precipitadas e esperar pelo momento certo para agir. A impaciência pode levar a perdas significativas e prejudicar a confiança do trader.

Por fim, a capacidade de lidar com perdas é crucial. Negociação alavancada envolve riscos e o trader deve estar preparado para aceitar eventuais perdas. Uma mentalidade resiliente e a capacidade de aprender com os erros são qualidades fundamentais para um trader bem-sucedido.

Em resumo, a psicologia do trader desempenha um papel fundamental na negociação alavancada no forex. A confiança, disciplina, gestão do tempo, paciência e habilidade de lidar com perdas são aspectos emocionais que os traders enfrentam ao negociar com margem. Compreender e trabalhar em sua psicologia pode ajudar os traders a alcançar o sucesso nesse tipo de negociação desafiadora.

Exemplos de operações elevadas no mercado de câmbio

Neste segmento, iremos analisar alguns cenários em que a utilização da alavancagem no mercado de câmbio, popularmente conhecido como Forex, permite aos investidores maximizar seus lucros. Vamos explorar exemplos práticos de como essa estratégia pode ser implementada e os resultados positivos que podem ser obtidos.

Exemplo 1: João decidiu investir no par de moedas EUR/USD. Com base nas análises do mercado, ele acredita que o valor do euro vai aumentar em relação ao dólar americano. Utilizando a alavancagem, João decide abrir uma posição com um valor 10 vezes superior ao seu capital disponível, ou seja, uma alavancagem de 1:10. Se ele possuísse um capital de $1.000, ele poderia abrir uma posição de $10.000. Se sua previsão estiver correta e o euro se valorizar 5%, João obterá um lucro de $500. No entanto, é importante lembrar que a alavancagem também aumenta o risco, e se o movimento do mercado for contrário ao esperado, João poderá sofrer perdas significativas.

Exemplo 2: Maria está interessada em investir no par GBP/JPY. Ela acredita que o valor da libra esterlina vai cair em relação ao iene japonês. Utilizando a alavancagem, Maria decide abrir uma posição com um valor 20 vezes maior do que seu capital disponível, o que representa uma alavancagem de 1:20. Se ela tiver $2.000 disponíveis, poderá abrir uma posição de $40.000. Se sua previsão estiver correta e a libra esterlina de fato desvalorizar 10%, Maria obterá um lucro de $4.000. No entanto, é importante ressaltar que a alavancagem amplifica tanto os lucros quanto as perdas, sendo necessário ter cautela ao utilizar essa estratégia no mercado de câmbio.

Esses exemplos ilustram como a negociação alavancada no forex pode potencialmente gerar lucros significativos. No entanto, é fundamental entender que a alavancagem também aumenta a exposição ao risco e pode levar a perdas substanciais. Portanto, é essencial que os investidores compreendam bem essa estratégia e utilizem ferramentas de gerenciamento de risco para garantir uma negociação responsável e consciente.

Legislação e regulamentação da negociação com margem no mercado de câmbio

A negociação com margem no mercado de câmbio é uma prática que envolve a compra e venda de moedas estrangeiras com a utilização de alavancagem financeira. No entanto, é importante ressaltar que essa modalidade de negociação está sujeita a legislações e regulamentações específicas para garantir a segurança e a transparência das operações.

A legislação referente à negociação com margem no mercado forex varia de país para país, podendo existir diferenças significativas nas regras e nos requisitos exigidos pelos órgãos reguladores. Essas normas têm como objetivo principal proteger os investidores e minimizar os riscos associados a essa forma de negociação.

Alguns dos aspectos abordados pela legislação incluem a exigência de licenciamento para empresas que desejam operar na área, a definição de requisitos de capital mínimo, a fiscalização e supervisão das operações, a proteção dos investidores contra práticas abusivas e fraudulentas, e a transparência na divulgação de informações relevantes.

Além disso, os órgãos reguladores têm a responsabilidade de monitorar o cumprimento das normas por parte das empresas e de impor sanções em caso de descumprimento. Essa fiscalização é fundamental para garantir a integridade do mercado e a confiança dos investidores.

Em suma, a legislação e a regulamentação da negociação com margem no mercado de câmbio são essenciais para garantir o bom funcionamento e a segurança das operações. Portanto, é imprescindível que os investidores estejam familiarizados com as regras estabelecidas pelos órgãos reguladores em seu país de atuação, a fim de proteger seus interesses e evitar problemas futuros.

Cuidados e precauções na negociação com vantagem

A negociação com vantagem, uma prática comum no mercado de Forex, pode ser uma oportunidade emocionante de obter lucros significativos. No entanto, é essencial ter em mente que, como em qualquer tipo de investimento, existem riscos envolvidos. Portanto, é importante tomar certos cuidados e precauções antes de se envolver nesse tipo de negociação.

Um dos cuidados essenciais na negociação com vantagem é entender profundamente como funciona o mercado. É crucial estar ciente dos fatores que podem afetar a flutuação das moedas e estar preparado para lidar com situações voláteis. Além disso, é importante estar ciente de que a negociação com vantagem pode resultar em perdas significativas, portanto, é fundamental compreender o nível de risco envolvido e estar preparado para lidar com possíveis perdas.

Outra precaução importante é estabelecer uma estratégia sólida antes de começar a negociar com vantagem. Isso inclui definir metas claras de lucro e perda, como também estabelecer limites para o nível de vantagem utilizado. Ter uma estratégia bem definida ajudará a controlar o risco e a evitar decisões impulsivas que podem levar a perdas desnecessárias.

Além disso, é fundamental estar atento às taxas e comissões cobradas pelas corretoras de Forex. Esses custos podem variar significativamente entre as diferentes corretoras, e é importante avaliar cuidadosamente essas taxas para garantir que não tenham um impacto excessivo nos seus lucros potenciais.

Ao negociar com vantagem, também é recomendável utilizar ferramentas de análise e indicadores técnicos para auxiliar na tomada de decisões. Essas ferramentas podem fornecer insights e orientações úteis sobre a direção do mercado, ajudando a tomar decisões informadas e reduzindo a exposição a riscos desnecessários.

Em resumo, a negociação com vantagem no mercado de Forex pode ser uma estratégia lucrativa, mas requer cuidados e precauções adequadas. É essencial compreender os riscos envolvidos, estabelecer uma estratégia sólida, estar atento aos custos envolvidos e utilizar ferramentas de análise adequadas. Seguindo essas precauções, é possível maximizar as chances de obter sucesso nesse tipo de negociação.

Conclusão

Após analisarmos a negociação alavancada no mercado forex, podemos concluir que essa estratégia oferece aos investidores a oportunidade de ampliar seus lucros significativamente. Utilizando a alavancagem de forma cuidadosa e estratégica, é possível maximizar os rendimentos, aproveitando as flutuações cambiais favoráveis.

É importante ressaltar que a negociação alavancada no forex requer um bom conhecimento do mercado e uma análise cuidadosa dos riscos envolvidos. É fundamental ter um plano de gerenciamento de riscos sólido, para evitar perdas desnecessárias e garantir uma negociação segura.

Além disso, é essencial buscar continuamente aprimorar o conhecimento e habilidades de negociação, buscando informações atualizadas e aprendendo com a experiência. A negociação alavancada exige disciplina e controle emocional, pois as flutuações do mercado podem ser rápidas e voláteis.

Por fim, a negociação alavancada no forex pode ser uma estratégia lucrativa para investidores experientes que buscam ampliar seus ganhos. No entanto, é imprescindível estar ciente dos riscos envolvidos e se comprometer com uma análise cuidadosa e um gerenciamento de riscos eficaz para alcançar resultados positivos e consistentes.

Perguntas e respostas:

O que é negociação alavancada no forex?

Negociação alavancada no forex é um método em que os traders usam dinheiro emprestado das corretoras para aumentar o valor das suas posições no mercado cambial. Isso permite que os investidores tenham exposição a um montante maior de moeda estrangeira do que possuem em sua conta de negociação.

Como funciona a negociação alavancada no forex?

A negociação alavancada no forex permite que os traders assumam uma posição maior no mercado do que o valor disponível em sua conta. Por exemplo, se um trader possui uma alavancagem de 1:100, isso significa que ele pode negociar até 100 vezes o valor do seu capital inicial. Dessa forma, é possível gerar lucros maiores com uma quantidade relativamente menor de investimento em dinheiro.

Quais são as vantagens da negociação alavancada no forex?

A negociação alavancada no forex oferece várias vantagens. Primeiro, permite que os traders tenham exposição a um montante maior de moeda estrangeira do que possuem em sua conta, permitindo potencialmente maiores lucros. Segundo, a alavancagem aumenta a liquidez do mercado, tornando mais fácil a execução de negociações. Terceiro, a negociação alavancada permite que os investidores diversifiquem seu portfólio, permitindo a negociação de múltiplos pares de moedas simultaneamente.

Quais são os riscos envolvidos na negociação alavancada no forex?

A negociação alavancada no forex também apresenta certos riscos. Primeiro, o uso excessivo de alavancagem pode ampliar as perdas, uma vez que as negociações são baseadas no valor total da posição e não apenas no valor do capital próprio. Segundo, a volatilidade do mercado pode levar a movimentos rápidos e significativos, aumentando o risco de perdas. É importante entender os riscos envolvidos e gerenciar adequadamente a sua exposição ao mercado.

Qual é a alavancagem mais comum no forex?

A alavancagem mais comum no forex é de 1:100, o que significa que os traders podem negociar até 100 vezes o valor do seu capital inicial. No entanto, algumas corretoras oferecem alavancagem ainda maior, como 1:200 ou 1:500. A escolha da alavancagem depende da estratégia e do perfil de risco do trader, bem como das políticas da corretora.

O que é negociação alavancada no forex?

A negociação alavancada no forex é uma estratégia que permite aos investidores negociar com um valor maior do que o capital que possuem. É possível obter uma alavancagem de até 1:500, o que significa que você pode operar com um valor até 500 vezes maior do que o valor disponível em sua conta.