Estratégias de gerenciamento de riscos no trading de forex

Seja você um entusiasta experiente ou um investidor iniciante, é essencial reconhecer a importância das estratégias de gerenciamento de risco no mundo do comércio de moedas. Enfrentar o mercado cambial sem um plano sólido pode resultar em perdas significativas e até mesmo colocar em risco sua estabilidade financeira. Portanto, entender como minimizar os riscos e proteger seus investimentos é fundamental para o sucesso no Forex.

Quando se trata de gerenciamento de risco, é necessário ter uma abordagem cautelosa e disciplinada. Afinal, o mercado cambial é conhecido por suas flutuações imprevisíveis e volatilidade. É aqui que as estratégias inteligentes entram em jogo para ajudar a diminuir seu risco e aumentar suas chances de obter lucros. Você precisa estar preparado para lidar com possíveis perdas e entender que a chave para o sucesso não está em evitar completamente os riscos, mas em administrá-los de forma eficaz.

Uma das bases para o gerenciamento adequado do risco no Forex é a diversificação. Não coloque todos os seus ovos em uma única cesta. Distribua seus investimentos em diferentes pares de moedas, setores da economia e instrumentos financeiros. Isso ajuda a reduzir sua exposição a um único ativo e protege você contra flutuações drásticas. Ao diversificar sua carteira, você também aumenta suas chances de obter lucros em diferentes cenários de mercado, mesmo que alguns de seus investimentos não tenham um desempenho tão bom quanto outros.

Não se trata apenas de diversificar, mas também de definir limites claros para controlar seus riscos. Utilize ordens de stop loss e take profit para automatizar suas operações e garantir que você saia de uma posição quando os resultados não são favoráveis. Estabeleça um limite proporcional ao seu capital disponível para cada operação e não se deixe levar pela ganância. Controlar suas emoções e seguir rigorosamente seu plano de gerenciamento de risco é crucial para evitar decisões impulsivas que podem resultar em perdas significativas. Lembre-se sempre de que no mercado Forex, a disciplina é tão importante quanto o conhecimento técnico.

Diversificação de posições cambiais como estratégia de proteção

Um aspecto essencial para a gestão eficaz do risco no trading de Forex é a diversificação de posições cambiais. Essa estratégia visa proteger os investidores contra flutuações adversas em um único par de moedas, permitindo uma distribuição equilibrada dos riscos em várias transações.

A diversificação de posições cambiais envolve a alocação de recursos em diferentes pares de moedas, de forma a reduzir a exposição a um único ativo. Ao diversificar as posições, os traders podem se beneficiar das variações positivas em algumas moedas enquanto limitam possíveis perdas em outras.

Ao utilizar a diversificação como estratégia de proteção, o trader procura equilibrar os riscos e maximizar as oportunidades de lucro. Por exemplo, ao investir em diferentes pares de moedas de economias distintas, é possível aproveitar as diferenças em taxas de juros, eventos econômicos e políticos que afetam cada região de forma diferenciada.

Além disso, ao diversificar as posições cambiais, os traders podem reduzir a dependência de um único mercado financeiro. Isso significa que, se um determinado mercado enfrentar turbulências, as perdas serão limitadas, uma vez que o risco foi distribuído em várias operações.

A diversificação de posições cambiais como estratégia de proteção requer um planejamento cuidadoso e a avaliação de diversos fatores, como a correlação entre os pares de moedas selecionados, a volatilidade de cada um e o nível de exposição desejado. É importante lembrar que a diversificação não elimina completamente o risco, mas reduz o impacto de eventos adversos em uma única posição, protegendo o capital investido.

| Vantagens | Desafios |

|---|---|

| – Redução do risco | – Necessidade de análise constante |

| – Oportunidades de lucro em diferentes mercados | – Custo de execução de múltiplas operações |

| – Proteção contra turbulências em um único mercado | – Possibilidade de diluição de ganhos em momentos favoráveis |

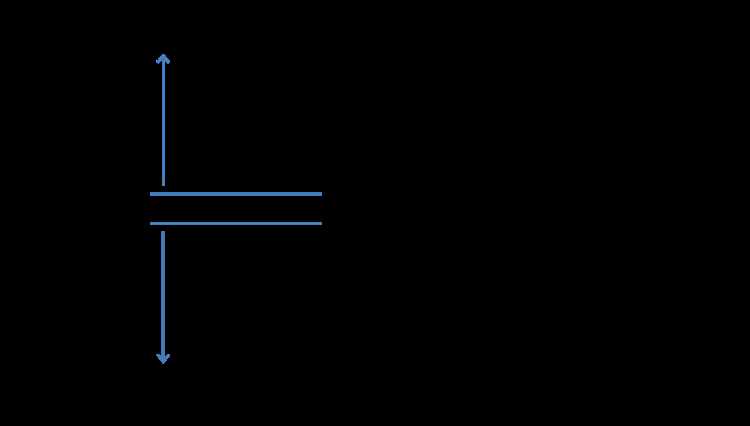

Utilização do stop loss para limitar perdas em operações no mercado Forex

Este artigo aborda uma técnica importante utilizada por traders no mercado Forex para minimizar perdas em suas operações: o stop loss. Ao aplicar o stop loss de forma estratégica, os traders podem estabelecer um nível de perda máximo antes de iniciar uma operação, ajudando a limitar os riscos e aumentar a eficiência de sua gestão de risco.

O stop loss funciona como uma ordem automática de venda ou compra, que é ativada quando o preço de um ativo atinge um determinado valor pré-determinado pelo trader. Essa estratégia, quando bem aplicada, protege o trader de possíveis prejuízos excessivos em casos de movimentos bruscos e imprevisíveis do mercado.

Quando um trader define um stop loss em uma operação no Forex, ele estabelece um valor que está disposto a perder caso o mercado se movimente de maneira desfavorável. O stop loss atua como uma ferramenta de controle de risco, permitindo que o trader gerencie melhor suas perdas e preserva seu capital de investimento.

É importante ressaltar que a definição adequada do stop loss requer análise técnica e conhecimento sobre a volatilidade do mercado. O trader precisa levar em consideração fatores como suporte e resistência, médias móveis, indicadores técnicos e notícias econômicas para determinar os pontos de entrada e saída ideais.

Além disso, é fundamental que o trader mantenha disciplina ao operar com stop loss, respeitando as estratégias definidas previamente. Dessa forma, ele evita tomar decisões emocionais baseadas em perdas momentâneas e mantém a objetividade para alcançar resultados consistentes a longo prazo.

Em conclusão, a utilização do stop loss no mercado Forex é uma estratégia eficiente para controlar riscos e limitar perdas. Ao adotar essa técnica, os traders podem estabelecer um gerenciamento de risco adequado, permitindo que possam operar de forma mais segura e aumentando suas chances de obter resultados positivos.

O papel do money management na gestão de risco no trading Forex

O correto gerenciamento de dinheiro desempenha um papel fundamental na busca pela eficiência e sucesso no trading Forex. Compreender como gerenciar adequadamente os recursos financeiros é essencial para minimizar os riscos envolvidos nas operações e maximizar os potenciais ganhos.

Quando se trata de negociação Forex, não basta apenas ter uma estratégia sólida e uma análise precisa do mercado. O money management é o aspecto que permite a implementação efetiva dessas estratégias, garantindo que o risco seja controlado e otimizado em cada negociação realizada.

O money management envolve a alocação responsável de capital, levando em consideração o tamanho das posições abertas, o nível de risco tolerado e o objetivo de lucro desejado. É a disciplina que possibilita a proteção do capital em caso de perdas e o crescimento consistente da conta de trading ao longo do tempo.

- Um aspecto-chave do money management é o estabelecimento de um tamanho de posição adequado em relação ao saldo da conta e ao risco por negociação. Isso implica em calcular o valor que pode ser investido em cada operação, levando em consideração a taxa de risco aceitável.

- Além disso, o uso de stop loss e take profit é fundamental para gerenciar o risco e o potencial de ganho. Definir níveis de stop loss apropriados limita as perdas em caso de movimentos adversos do mercado, enquanto os take profits estabelecem metas para a realização de lucros em uma negociação.

- O acompanhamento constante do desempenho da estratégia e a análise dos resultados são igualmente importantes no gerenciamento de dinheiro. Isso permite avaliar a eficácia das estratégias adotadas e fazer ajustes conforme necessário, garantindo um equilíbrio adequado entre risco e recompensa.

Em resumo, o money management desempenha um papel essencial na gestão de risco no trading Forex. Ao gerenciar adequadamente os recursos financeiros por meio de estratégias cuidadosas de alocação de capital, estabelecimento de níveis de stop loss e take profit e análise constante do desempenho da estratégia, os traders têm a oportunidade de maximizar os lucros e minimizar os riscos envolvidos nas operações cambiais.

Tamanho de posição adequado: importância da gestão do tamanho das operações

Ao realizar operações no mercado Forex, uma das estratégias essenciais para obter sucesso é a gestão cuidadosa do tamanho das posições. Essa abordagem é fundamental para garantir uma gestão eficiente do risco e maximizar os lucros.

Compreender a importância do tamanho de posição adequado é crucial para os traders, pois isso permite controlar a exposição ao mercado e minimizar as perdas em momentos de volatilidade. É um aspecto fundamental do gerenciamento de risco no Forex trading.

Ao estabelecer o tamanho de posição correto, o trader pode proteger seu capital de forma mais eficiente e evitar grandes perdas. Além disso, essa estratégia também permite maximizar os lucros, pois o tamanho de posição adequado permite capitalizar ao máximo em oportunidades favoráveis no mercado.

É importante ressaltar que o tamanho de posição adequado pode variar de acordo com o perfil e objetivo de cada trader. Traders mais conservadores podem optar por tamanhos de posição menores, a fim de limitar o risco. Por outro lado, traders mais agressivos podem arriscar proporções maiores de seu capital por operação, visando maiores retornos.

A determinação do tamanho de posição adequado envolve uma análise detalhada dos fatores de risco, como volatilidade do mercado, stop loss e nível de alavancagem. Essa análise permite que o trader estabeleça limites para suas posições, levando em consideração a relação risco-recompensa e sua tolerância ao risco.

Em resumo, a gestão do tamanho das operações desempenha um papel fundamental na estratégia de gerenciamento de risco no Forex trading. Ao estabelecer um tamanho de posição adequado, os traders podem proteger seu capital, maximizar os lucros e controlar a exposição ao mercado. É uma prática essencial para a construção de uma base sólida no mercado Forex.

Análise fundamental como ferramenta para identificar oscilações de mercado no comércio de moedas

A análise fundamental é uma abordagem estratégica que pode ajudar os traders a identificar e avaliar os riscos de mercado no comércio de moedas. Ao examinar fatores macroeconômicos, políticos e sociais, os traders podem obter uma compreensão mais profunda do mercado Forex e antecipar possíveis oscilações de preços.

Uma das principais vantagens da análise fundamental é a sua capacidade de oferecer um retrato abrangente do mercado, levando em consideração diversos fatores que podem influenciar a demanda e a oferta de moedas. Ao analisar indicadores macroeconômicos, como taxas de juros, inflação, crescimento econômico e políticas governamentais, os traders podem avaliar a saúde financeira de um país e prever possíveis mudanças nas taxas de câmbio.

Antecipar eventos políticos e sociais também é uma parte essencial da análise fundamental. Eleições, conflitos internacionais, políticas monetárias e outros eventos de grande importância podem ter um impacto significativo nos mercados financeiros. Ao monitorar cuidadosamente essas variáveis, os traders podem identificar possíveis riscos e se posicionar estrategicamente para aproveitar as oportunidades de negociação que surgem durante esses eventos.

A análise fundamental também pode ser utilizada para identificar desequilíbrios econômicos e financeiros que podem afetar os mercados. Uma economia com déficit em conta corrente, altos níveis de dívida pública ou instabilidade política pode representar um risco significativo para os investidores. Ao examinar esses indicadores, os traders podem identificar possíveis áreas de preocupação e ajustar suas estratégias de negociação de acordo.

Em resumo, a análise fundamental é uma ferramenta valiosa para identificar riscos de mercado no comércio de moedas. Ao examinar fatores macroeconômicos, políticos e sociais, os traders podem obter insights úteis e tomar decisões informadas. Embora o Forex trading envolva sempre algum grau de risco, a análise fundamental pode ajudar a minimizar esse risco e aumentar as chances de sucesso.

Utilização de ordens de limite para automatizar a gestão de risco no mercado Forex

Esta seção aborda uma abordagem estratégica para automatizar a gestão de risco no mercado Forex, por meio da utilização de ordens de limite. Essa técnica permite aos traders definir níveis de entrada e saída pré-determinados, ajudando a controlar possíveis perdas e maximizar os lucros.

As ordens de limite são instrumentos eficazes para mitigar riscos no mercado Forex. Ao estabelecer um limite de preço para uma negociação, os traders têm a possibilidade de entrar ou sair de uma operação somente quando o preço atingir o valor definido. Dessa forma, evita-se a exposição a movimentos inesperados do mercado, protegendo o capital investido.

- 1. Definindo ordens de limite de entrada

- 2. Utilizando ordens de limite de saída

- 3. Benefícios da automação da gestão de risco

Ao utilizar ordens de limite para automatizar a gestão de risco, os traders podem estabelecer níveis de entrada que se adequem às suas estratégias. Por exemplo, ao identificar um ponto de entrada favorável para uma determinada moeda, um trader pode definir uma ordem de limite de entrada, instruindo a plataforma de negociação a executar a ordem quando o preço atingir esse nível pré-determinado. Isso permite que as negociações sejam realizadas automaticamente, sem a necessidade de monitoramento constante.

Da mesma forma, a utilização de ordens de limite de saída é uma estratégia eficaz para automatizar a gestão de risco no mercado Forex. Ao definir um limite de preço para encerrar uma posição, os traders conseguem garantir que, caso o preço atinja esse valor, a ordem será executada automaticamente, limitando as perdas ou garantindo os lucros obtidos.

A automação da gestão de risco por meio de ordens de limite traz diversos benefícios para os traders no mercado Forex. Além de permitir a execução automática de negociações nos níveis desejados, essa abordagem reduz a emoção envolvida nas decisões de compra ou venda, tornando o processo mais objetivo e disciplinado. Adicionalmente, a utilização de ordens de limite proporciona mais flexibilidade e conveniência, pois o trader não precisa estar constantemente monitorando o mercado.

A utilização de ordens de limite para automatizar a gestão de risco no mercado Forex é uma estratégia amplamente adotada pelos traders e pode ser uma opção eficaz para controlar as perdas e maximizar os lucros nas operações. Ao estabelecer limites de entrada e saída pré-determinados, é possível ter um maior controle sobre as operações e proteger o capital investido.

Correlação entre pares de moedas: como aproveitar para reduzir riscos

A interdependência entre diferentes pares de moedas no mercado Forex pode ser uma ferramenta poderosa para os traders minimizarem os riscos e maximizarem os lucros. Ao entender a correlação entre diferentes pares de moedas, é possível tomar decisões informadas sobre como posicionar as operações e proteger-se de movimentos adversos do mercado.

Por meio da análise da correlação entre pares, os traders podem identificar padrões e tendências que podem ajudar a prever os movimentos futuros dos preços. A correlação pode ser positiva, negativa ou neutra, dependendo da forma como os pares de moedas se movem em relação uns aos outros.

Quando dois pares de moedas têm uma correlação positiva, significa que eles tendem a se mover na mesma direção. Isso pode ser vantajoso para os traders, pois permite que eles diversifiquem seus investimentos e aumentem suas chances de proteção contra perdas. Por outro lado, quando os pares têm uma correlação negativa, eles tendem a se mover em direções opostas, o que também pode ser aproveitado pelos traders para minimizar riscos e capturar oportunidades de lucro.

Além disso, a correlação entre pares de moedas pode ajudar os traders a identificar quais pares estão sobrevalorizados ou subvalorizados. Isso pode ser útil ao decidir qual par de moedas negociar, uma vez que um par sobrevalorizado pode apresentar menos oportunidades de lucro, enquanto um par subvalorizado pode oferecer maior potencial de retorno.

É importante lembrar, no entanto, que a correlação entre pares de moedas pode mudar ao longo do tempo, e é fundamental atualizar e monitorar constantemente essas informações. Além disso, é essencial adotar uma abordagem estratégica, utilizando medidas adicionais de gerenciamento de riscos, como o uso de stop-loss e take-profit para proteger os investimentos.

Em resumo, entender e aproveitar a correlação entre pares de moedas pode ser uma estratégia eficaz na gestão de riscos no Forex trading. Ao analisar as relações entre os pares e ajustar as posições de acordo, os traders podem reduzir os riscos e aumentar suas chances de sucesso no mercado. Vale lembrar que a educação contínua e o acompanhamento constante do mercado são fundamentais para obter resultados positivos nessa estratégia.

Implementação de estratégias de cobertura para reduzir a exposição ao risco

Neste tópico, abordaremos a implementação de estratégias de cobertura que têm como objetivo diminuir a exposição ao risco no mercado forex. A implementação dessas estratégias visa reduzir as possíveis perdas financeiras e proteger as operações cambiais de flutuações negativas do mercado.

As estratégias de cobertura no forex podem ser eficazes para minimizar o risco envolvido no trading e garantir uma gestão adequada dos investimentos. Ao adotar essas estratégias, os traders buscam proteger suas posições abertas contra possíveis movimentos desfavoráveis do mercado, utilizando instrumentos financeiros complementares que atuam como uma espécie de seguro contra perdas.

Uma das estratégias de cobertura mais comumente utilizadas é a proteção por meio do uso de contratos de futuros. Esses contratos permitem aos traders fixar o preço de um ativo com antecedência, protegendo-se assim contra os riscos decorrentes de flutuações de preço desfavoráveis. Dessa forma, mesmo que o mercado se mova em direção oposta à posição do trader, a perda é compensada pelo lucro obtido com os contratos de futuros.

Outra estratégia de cobertura é o uso de opções. As opções confrem ao trader o direito, mas não a obrigação, de comprar ou vender um ativo a um preço pré-determinado dentro de um período de tempo estabelecido. Essa estratégia permite ao trader proteger suas posições e limitar as perdas em caso de movimentos adversos no mercado.

| Vantagens | Desvantagens |

|---|---|

| Minimiza a exposição ao risco | Pode limitar os lucros potenciais |

| Protege contra flutuações de preço desfavoráveis | Requer conhecimento e experiência |

| Permite gerenciar riscos de forma mais eficiente | Pode incorrer em custos adicionais |

Em resumo, a implementação de estratégias de cobertura no forex trading é uma abordagem essencial para minimizar a exposição ao risco. Ao utilizar contratos de futuros e opções, os traders podem proteger suas posições e limitar perdas potenciais. No entanto, é importante lembrar que essa prática requer conhecimento e experiência para ser eficaz, e pode gerar custos adicionais. Porém, em troca, oferece a oportunidade de gerenciar riscos de forma mais eficiente e proteger o capital investido.

A importância do estudo técnico na gestão de exposição ao risco nas operações de Forex

Ao lidar com o mercado de câmbio, é crucial compreender e gerir os riscos de forma eficaz. Nesse sentido, a análise técnica desempenha um papel fundamental na gestão da exposição ao risco no Forex trading. Essa abordagem envolve a utilização de várias ferramentas e indicadores para avaliar o comportamento passado dos preços, identificar tendências e padrões, bem como prever movimentos futuros do mercado.

Um dos aspectos mais importantes da análise técnica é a sua capacidade de fornecer aos traders uma visão mais clara da volatilidade e da direção potencial dos preços nos mercados cambiais. Ao utilizar gráficos e indicadores técnicos, os traders são capazes de identificar níveis de suporte e resistência, pontos de entrada e saída, além de tomar decisões informadas sobre a gestão do risco.

A análise técnica também permite que os traders acompanhem a evolução das tendências de mercado de forma mais precisa. Com base em padrões históricos e indicadores, os traders podem identificar a força ou fraqueza de uma determinada tendência e ajustar suas estratégias de negociação de acordo.

Além disso, a análise técnica pode ajudar os traders a identificar possíveis pontos de reversão de tendência no mercado. Isso é especialmente útil na gestão de risco, uma vez que os traders podem usar esses sinais para reduzir suas exposições ou sair de posições antes que ocorram movimentos adversos do mercado.

É importante ressaltar que a análise técnica é apenas uma ferramenta na gestão de risco no Forex trading. Ela deve ser utilizada em conjunto com outras estratégias e ferramentas de gestão de risco, como a definição de stop loss e take profit, o gerenciamento adequado do capital e a diversificação dos ativos negociados.

| Principais pontos abordados na importância da análise técnica: |

|---|

| Valorização da volatilidade e direção dos preços |

| Identificação de níveis de suporte e resistência |

| Acompanhamento das tendências do mercado |

| Identificação de pontos de reversão de tendência |

| Uso combinado com outras estratégias de gestão de risco |

Definição de um plano de operações como base para a gestão de risco no mercado de câmbio

Um dos pilares para uma gestão eficaz de risco no mercado de câmbio é a definição de um plano de operações. Esse plano, que serve como uma base sólida para o trader, ajuda a estabelecer estratégias de gestão de risco e a minimizar as incertezas inerentes ao Forex trading.

O plano de operações consiste na definição de diretrizes e objetivos claros, que são fundamentais para o sucesso do trader no mercado de câmbio. Através dessa definição, o trader estabelece os limites de sua exposição ao risco, identifica os ativos a serem negociados, define as técnicas e indicadores a serem utilizados, além de estabelecer os critérios para entrada e saída das operações.

É importante ressaltar que a definição de um plano de operações não se resume apenas a estratégias de entrada e saída do mercado, mas também engloba uma análise cuidadosa dos fatores de risco envolvidos. O trader deve considerar os diferentes tipos de risco, como o risco de mercado, o risco de crédito e o risco político, e desenvolver estratégias adequadas para mitigá-los.

Um plano de operações bem definido também inclui a definição de metas realistas e um controle adequado do capital. Estabelecer metas alcançáveis ajuda o trader a manter o foco e a evitar decisões emocionais que possam comprometer o seu sucesso a longo prazo. Além disso, um controle rigoroso do capital é essencial para garantir a sobrevivência no mercado de câmbio, pois evita perdas excessivas e permite ao trader se beneficiar de oportunidades futuras.

Em resumo, a definição de um plano de operações é fundamental para a gestão de risco no mercado de câmbio. Através desse plano, o trader estabelece diretrizes, limites e metas claras, o que proporciona uma base sólida para as estratégias de gestão de risco. Além disso, ele ajuda a minimizar a ansiedade e a incerteza ao operar no mercado Forex, permitindo que o trader tome decisões mais conscientes e fundamentadas.

Acompanhamento regular do mercado como parte crucial de uma abordagem de minimização de riscos

Uma das etapas cruciais para uma gestão eficaz do risco no mercado Forex é o acompanhamento regular e contínuo das condições do mercado. Esta prática permite ao operador uma melhor compreensão das tendências, volatilidade e outros fatores que podem afetar suas operações.

Ao acompanhar regularmente o mercado, o operador pode identificar padrões, desenvolver intuição e tomar medidas adequadas para minimizar os riscos. Os operadores experientes entendem que o mercado está em constante mudança e, portanto, monitorar as flutuações é essencial para tomar decisões informadas.

Além disso, o acompanhamento regular do mercado permite ao operador estar ciente das notícias e eventos globais que podem impactar as moedas. Por exemplo, dados econômicos, anúncios de políticas governamentais, mudanças políticas e outros eventos similares podem influenciar significativamente a estabilidade do mercado Forex.

| Vantagens do acompanhamento regular do mercado |

|---|

| 1. Identificação de padrões e tendências |

| 2. Melhor compreensão da volatilidade e riscos associados |

| 3. Oportunidades para tomar decisões informadas durante negociações |

| 4. Consciência de eventos que podem afetar as moedas |

Em resumo, o acompanhamento regular do mercado é uma parte crucial da gestão de riscos no trading Forex. Ele fornece aos operadores uma visão mais clara das tendências e volatilidade, permitindo a tomada de decisões informadas e a adoção de medidas adequadas para minimizar os riscos envolvidos nas operações diárias.

Uso de ordens de trailing stop para proteger lucros e limitar perdas na negociação de câmbio

A utilização de ordens de trailing stop desempenha um papel crucial na gestão de risco durante as operações no mercado cambial. Essas ordens ajudam os traders a protegerem seus lucros e limitarem suas perdas de forma eficaz, permitindo que eles aproveitem ao máximo suas negociações.

As ordens de trailing stop funcionam de maneira dinâmica, ajustando-se automaticamente conforme o preço do ativo subjacente se move a favor do trader. Isso significa que, se o preço continuar a subir, a ordem de trailing stop acompanhará essa tendência e ajustará automaticamente o nível de stop loss. Isso permite que o trader garanta uma parte dos lucros caso a tendência se reverta.

Da mesma forma, se o preço do ativo começar a se mover contra a posição do trader, a ordem de trailing stop funcionará para limitar as perdas. À medida que o preço diminui, a ordem de trailing stop ajustará o nível de stop loss, ajudando a proteger o capital investido.

Uma das principais vantagens das ordens de trailing stop é que elas permitem que os traders sigam as tendências do mercado de forma mais eficiente. Dessa forma, é possível aproveitar ao máximo os movimentos favoráveis do preço, mantendo um nível de proteção adequado. Além disso, essas ordens ajudam a evitar que as emoções tomem conta durante a negociação, já que elas são baseadas em critérios pré-definidos e automáticos.

Para utilizar ordens de trailing stop de forma eficaz, os traders devem considerar a volatilidade do mercado, o período de tempo em que estão operando e suas estratégias individuais. É importante definir níveis de trailing stop adequados, considerando as variações de preço típicas do ativo negociado, para evitar que sejam acionados de forma prematura ou muito tarde.

Em resumo, o uso de ordens de trailing stop é uma estratégia essencial na gestão de riscos em operações de forex. Ao proteger lucros e limitar perdas, os traders podem aumentar suas chances de sucesso e obter melhores resultados financeiros em suas negociações.

Identificação e gestão de riscos emocionais no comércio de Forex

Este segmento enfoca a importância de reconhecer e lidar com os riscos emocionais envolvidos no comércio de Forex. Em vez de simplesmente se concentrar nas estratégias de gerenciamento de risco convencionais, exploraremos os aspectos psicológicos do trading Forex e como as emoções podem influenciar nossas decisões de negociação.

Como traders, é essencial entender as emoções que podem surgir durante a negociação e como elas podem afetar nossa tomada de decisão. Sentimentos como medo, ganância, impaciência e estresse podem levar a ações impulsivas e irracionais que podem prejudicar nossos resultados. Portanto, é fundamental identificar essas emoções e implementar estratégias para gerenciá-las de forma eficaz.

Uma abordagem para lidar com os riscos emocionais é desenvolver um plano de negociação detalhado. Ter um plano sólido nos ajuda a manter o equilíbrio emocional, pois seguimos um conjunto de regras predefinidas, independentemente das flutuações do mercado. Isso nos impede de tomar decisões precipitadas motivadas por emoções momentâneas.

Além disso, é importante criar um ambiente de negociação adequado. Isso inclui encontrar um local tranquilo e livre de distrações, estabelecer um cronograma estruturado para as sessões de negociação e evitar negociar quando estamos emocionalmente instáveis. Um ambiente calmo e focado nos ajuda a tomar decisões mais racionais e a evitar ser influenciado por emoções negativas.

O gerenciamento adequado do tempo também é essencial para evitar emoções prejudiciais no comércio de Forex. Isso inclui definir limites de tempo para as sessões de negociação, evitar o excesso de negociação e reservar tempo para descanso e recuperação. Negociar sob estresse ou exaustão pode levar a erros e decisões impulsivas que podem resultar em perdas significativas.

Por fim, buscar apoio e aprendizado constante pode ajudar a lidar com os riscos emocionais. Participar de comunidades de traders, ter mentores experientes e buscar recursos educacionais específicos sobre gerenciamento de emoções no trading Forex nos ajuda a compartilhar experiências e aprender técnicas comprovadas para lidar com as emoções negativas.

A identificação e a gestão eficaz dos riscos emocionais no comércio de Forex são tão importantes quanto as estratégias de gestão financeira. Trabalhar para superar as emoções negativas e tomar decisões de negociação bem fundamentadas ajudará a melhorar os resultados a longo prazo e levará a uma negociação mais disciplinada e rentável.

Utilização de indicadores de volatilidade para tomar decisões baseadas em risco

Na negociação no mercado Forex, tomar decisões baseadas em risco é fundamental para obter sucesso. Uma maneira eficaz de avaliar o risco é através da utilização de indicadores de volatilidade, que fornecem informações valiosas sobre as flutuações de preços no mercado.

Os indicadores de volatilidade são ferramentas que analisam a variação dos preços ao longo do tempo, permitindo que os traders identifiquem a intensidade das oscilações de preço e, consequentemente, avaliem o risco envolvido em uma determinada operação. Esses indicadores são especialmente úteis para decidir o momento mais adequado para abrir ou fechar uma posição, com base nas oportunidades de lucro e na exposição ao risco.

Existem diferentes tipos de indicadores de volatilidade disponíveis no mercado Forex, cada um com sua própria metodologia de cálculo. Alguns indicadores populares incluem as Bandas de Bollinger, o Índice de Volatilidade Relativa (IVR) e o Average True Range (ATR).

- As Bandas de Bollinger são compostas por três linhas: a linha central representa uma média móvel, enquanto as duas linhas externas são calculadas com base no desvio padrão dos preços. Quando as bandas se contraem, indica-se uma baixa volatilidade, enquanto uma expansão indica uma maior volatilidade.

- O Índice de Volatilidade Relativa (IVR) compara a volatilidade atual com os níveis históricos de volatilidade. Valores elevados indicam uma volatilidade maior do que a média, enquanto valores baixos indicam uma volatilidade menor.

- O Average True Range (ATR) calcula a volatilidade com base na média dos intervalos de negociação de um determinado período. Quanto maior o valor do ATR, maior a volatilidade atual.

Ao utilizar esses indicadores de volatilidade, os traders têm a capacidade de avaliar o risco envolvido em uma operação e tomar decisões mais informadas. Além disso, podem ajustar suas estratégias de acordo com a volatilidade do mercado, buscando minimizar as perdas e maximizar os lucros.

É importante destacar que os indicadores de volatilidade são apenas uma ferramenta auxiliar na gestão de risco. Eles devem ser utilizados em conjunto com outras análises e estratégias para obter resultados consistentes. Além disso, a compreensão adequada do funcionamento desses indicadores é essencial para interpretar corretamente os dados e evitar decisões equivocadas.

Em resumo, a utilização de indicadores de volatilidade é uma estratégia eficaz para tomar decisões baseadas em risco no Forex trading. Essas ferramentas permitem que os traders avaliem a volatilidade do mercado e tomem decisões informadas para maximizar seus resultados e gerenciar adequadamente o risco envolvido nas operações.

Procura de oportunidades de negociação com relação risco/recompensa favorável

A busca por oportunidades de negociação com uma relação risco/recompensa favorável é um aspecto fundamental na gestão de risco no mercado financeiro. Ao analisar os diferentes ativos e instrumentos disponíveis, é essencial identificar aquelas oportunidades que oferecem uma boa relação entre o risco potencial e a possível recompensa.

Ao realizar uma análise de mercado abrangente, os traders podem identificar ativos com alto potencial de valorização e analisar cuidadosamente os riscos associados a essas negociações. Levando em consideração fatores como volatilidade, tendências históricas e eventos econômicos, é possível determinar se uma oportunidade de negociação possui uma relação risco/recompensa favorável.

Uma abordagem cautelosa pode envolver o estabelecimento de parâmetros de entrada e saída claros, a definição de níveis de stop loss e take profit adequados, e a avaliação contínua dos riscos e recompensas potenciais ao longo do tempo. Ao avaliar a relação risco/recompensa, os traders podem determinar se o potencial ganho justifica os riscos envolvidos em uma determinada negociação.

| Oportunidade | Risco | Recompensa |

|---|---|---|

| Ativo XYZ | Risco moderado | Alta recompensa potencial |

| Ativo ABC | Risco baixo | Recompensa limitada |

| Ativo DEF | Risco elevado | Recompensa incerta |

É importante ressaltar que a busca por oportunidades de negociação com uma relação risco/recompensa favorável requer habilidades analíticas e conhecimento profundo do mercado. A adequada gestão de risco e a análise detalhada das oportunidades podem ajudar os traders a maximizar seus lucros e minimizar suas perdas ao longo do tempo.

Aplicação da análise de eventos econômicos na gestão de risco nas negociações em Forex

A análise de eventos econômicos desempenha um papel crucial na gestão de riscos nas operações de câmbio. Ao examinar e interpretar eventos econômicos globais, os traders podem tomar decisões informadas e aumentar a lucratividade de suas negociações.

A análise de eventos econômicos envolve a avaliação de fatores como indicadores econômicos, políticas monetárias e eventos geopolíticos. Esses eventos têm o potencial de impactar os mercados financeiros e as taxas de câmbio, criando oportunidades e riscos para os traders.

Por meio da análise de eventos econômicos, os traders podem identificar tendências, antecipar movimentos do mercado e reduzir os riscos associados às negociações em Forex. Ao entender como esses eventos afetam os mercados, os traders podem tomar medidas adequadas para proteger seus investimentos e maximizar os retornos.

|

Vantagens da análise de eventos econômicos na gestão de risco |

| – Identificação de oportunidades de negociação lucrativas |

| – Antecipação de mudanças no mercado e volatilidade das taxas de câmbio |

| – Tomada de decisões informadas com base em análises e tendências econômicas |

| – Aumento da rentabilidade das negociações em Forex |

| – Minimização dos riscos associados às flutuações cambiais |

A análise de eventos econômicos é uma prática essencial para qualquer trader de Forex que busca otimizar suas estratégias e gerar resultados consistentes. Ela permite a identificação de oportunidades de negociação favoráveis, bem como a identificação de eventos que possam representar riscos para os investimentos.

Em resumo, a análise de eventos econômicos desempenha um papel fundamental na gestão de risco nas negociações em Forex. Ao utilizar essa abordagem, os traders podem se manter atualizados sobre as condições econômicas globais e tomar decisões informadas que os ajudem a obter sucesso no mercado de câmbio.

Monitoramento e adaptação constantes das estratégias de administração de risco no comércio de câmbio

Este é um aspecto crucial para garantir uma operação bem-sucedida no mercado de câmbio, pois envolve acompanhar de perto as estratégias de administração de risco e ajustá-las conforme necessário. É essencial estar sempre atento às flutuações do mercado, bem como às mudanças nas condições econômicas e políticas que podem afetar as transações cambiais.

No mercado de câmbio, não há uma abordagem única que possa ser aplicada a todas as situações. Cada estratégia de administração de risco deve ser adaptada às condições específicas do mercado e às metas de negociação individuais. Isso requer uma compreensão profunda dos fatores que influenciam as taxas de câmbio e a capacidade de antecipar possíveis movimentos de mercado.

Além do monitoramento constante das condições de mercado, é importante estar preparado para ajustar as estratégias de administração de risco sempre que necessário. Isso pode envolver a revisão regular das metas de negociação, a inclusão de novos indicadores ou a modificação dos níveis de stop-loss e take-profit. A capacidade de adaptação é fundamental para garantir que as estratégias permaneçam relevantes e efetivas ao longo do tempo.

Outro aspecto importante do monitoramento e adaptação constantes das estratégias de administração de risco é a avaliação regular dos resultados obtidos. Isso envolve analisar o desempenho das estratégias e identificar áreas que podem ser melhoradas. Através dessa análise, é possível identificar pontos fortes e fracos, aperfeiçoar abordagens e tomar medidas corretivas para maximizar os lucros e minimizar as perdas.

Em resumo, o monitoramento e a adaptação constantes das estratégias de administração de risco são fundamentais para alcançar sucesso no comércio de câmbio. É preciso ter a capacidade de acompanhar as condições de mercado em constante mudança, ajustar as estratégias de acordo e avaliar regularmente os resultados obtidos. Sem esse processo contínuo de revisão e adaptação, os operadores correm o risco de se tornarem obsoletos e de perderem oportunidades valiosas no mercado de câmbio.

Perguntas e respostas:

Quais são as principais estratégias de gestão de risco no Forex trading?

Existem várias estratégias de gestão de risco no Forex trading, como a alocação de capital, o uso de stop loss e take profit, a diversificação de ativos e a análise fundamental e técnica. A alocação de capital envolve definir a quantidade de dinheiro que será investida em cada operação, de acordo com o tamanho da conta e o nível de risco tolerado. O stop loss é uma ordem que é colocada para encerrar uma operação caso o preço atinja um determinado nível pré-determinado, limitando as perdas. O take profit é o oposto do stop loss, sendo uma ordem para encerrar uma operação quando o preço atinge um determinado nível de lucro. A diversificação de ativos envolve a negociação de diferentes pares de moedas e o uso de diferentes estratégias simultaneamente. A análise fundamental e técnica, por sua vez, ajuda a tomar decisões informadas com base em eventos econômicos e padrões de preço.

Qual é a importância da gestão de risco no Forex trading?

A gestão de risco é extremamente importante no Forex trading porque ajuda a controlar as perdas e maximizar os lucros. Sem uma estratégia sólida de gestão de risco, os traders podem correr o risco de perder todo seu capital em uma única operação mal-sucedida. Ao estabelecer limites de perdas e de lucros, diversificar os ativos e controlar a alocação de capital, os traders podem reduzir os riscos e aumentar suas chances de obter retornos consistentes ao longo do tempo.

Quais são os benefícios de usar stop loss e take profit no Forex trading?

O uso de stop loss e take profit é uma das estratégias mais importantes de gestão de risco no Forex trading. O stop loss ajuda a limitar as perdas, permitindo que os traders saiam automaticamente de uma operação quando o preço atinge um nível de perda pré-determinado. Isso evita que as perdas se acumulem e se tornem maiores do que o esperado. Por outro lado, o take profit permite que os traders fixem os lucros, encerrando automaticamente uma operação quando o preço atinge um determinado nível de lucro. Isso ajuda a garantir que os lucros sejam realizados e reduz a tentação de ficar ganancioso e arriscar perder ganhos em potencial.

Como a diversificação de ativos pode ajudar na gestão de risco no Forex trading?

A diversificação de ativos é uma estratégia eficaz de gestão de risco no Forex trading, pois reduz a exposição a um único ativo ou par de moedas. Ao negociar diferentes pares de moedas, os traders podem se proteger contra eventos imprevisíveis que podem afetar negativamente um único par de moedas. Além disso, a diversificação permite que os traders explorem diferentes oportunidades de negociação e espalhem os riscos. Dessa forma, caso uma operação não seja bem-sucedida, as perdas podem ser compensadas por ganhos em outras operações, resultando em um equilíbrio geral mais estável.

O que é Forex trading?

Forex trading é a negociação de moedas estrangeiras no mercado financeiro. Os traders compram e vendem moedas em pares, como EUR/USD, com o objetivo de obter lucro com a variação das taxas de câmbio.